- Betterment est un service d’investissement automatisé qui prend en compte votre âge, et votre tolérance au risque pour vous construire un portefeuille optimal. Leur objectif est que l’investissement ne prenne que quelques minutes par mois.

- Comment fonctionne Betterment et comment l’utiliser ?

- 1 / 5

- Frais, caractéristiques et concurrents de Betterment

- Rendements et performances historiques

- Une suite de planification de la retraite au bout des doigts : Sachez quand vous pourrez prendre votre retraite

- Retraits à la retraite – Pour ne pas échouer

- Utilisez le chèque Betterment et la réserve d’argent Betterment pour gagner plus

- Réserve de trésorerie, analyse des liquidités et balayage à deux voies : The Perfect Trifecta

- Investissez votre monnaie avec Smart Deposit

- Amplifier les rendements de Betterment avec le Tax Loss Harvesting (TLH+)

- Stratégies de portefeuille supplémentaires

- Investissement socialement responsable(ISR)

- Goldman Sachs Smart Beta

- BlackRock Target Income

- Dons caritatifs

- Accéder aux conseillers financiers de Betterment

- TL;DR Betterment Review Summary

- Positifs de Betterment:

- Négatifs de Betterment:

- Betterment : Questions fréquemment posées

- Est-ce que Betterment est sûr ? Que se passe-t-il si Betterment fait faillite ?

- Comment Betterment gagne-t-il de l’argent ?

- Qui est propriétaire de Betterment ?

- Comment fermer ou supprimer un compte Betterment ?

- Est-ce que Betterment est légitime ?

- Pensées finales

- Recevez nos meilleures stratégies, outils et soutien envoyés directement dans votre boîte de réception.

Betterment est un service d’investissement automatisé qui prend en compte votre âge, et votre tolérance au risque pour vous construire un portefeuille optimal. Leur objectif est que l’investissement ne prenne que quelques minutes par mois.

Si vous voulez faire fructifier votre argent sans passer beaucoup de temps à le gérer, alors Betterment est probablement un bon choix pour vous.

Betterment est plus adapté aux personnes qui veulent des investissements stables à long terme qui battent la moyenne du marché. Ils ont construit une tonne d’efficacités dans leur plate-forme, et en conséquence, ils sont en mesure de fouetter les gestionnaires d’investissement traditionnels sur le coût. Betterment est l’un des robo-advisors les moins chers du secteur.

La question : Leur plateforme est-elle aussi puissante qu’elle le semble ?

Notre objectif est de vous apprendre tout ce que vous devez savoir sur l’investissement Betterment ainsi que sur ce qui entre dans la construction d’un portefeuille réussi avec eux. Alerte spoiler : les fonctionnalités de Betterment comme la dérive d’allocation et l’optimisation fiscale ont de l’importance.

Si vous voulez une analyse approfondie de l’application Betterment et de ses fonctionnalités, vous êtes au bon endroit.

Comment fonctionne Betterment et comment l’utiliser ?

Traditionnellement, lorsque vous vouliez investir avec succès, vous feriez deux choses. La première serait une tonne de recherche choisissant des fonds ou des actions individuelles si vous êtes hardcore. Ensuite, vous vous assureriez de diversifier suffisamment pour ne pas perdre vos économies de toute une vie lors d’une mauvaise journée.

Vous essayerez également de vous assurer que votre croissance est assez agressive, afin de faire croître vos économies au fil du temps. Personne ne veut manquer le boom ou être détruit par un crash.

Au fond, c’est le problème que Betterment tente de résoudre.

1 / 5

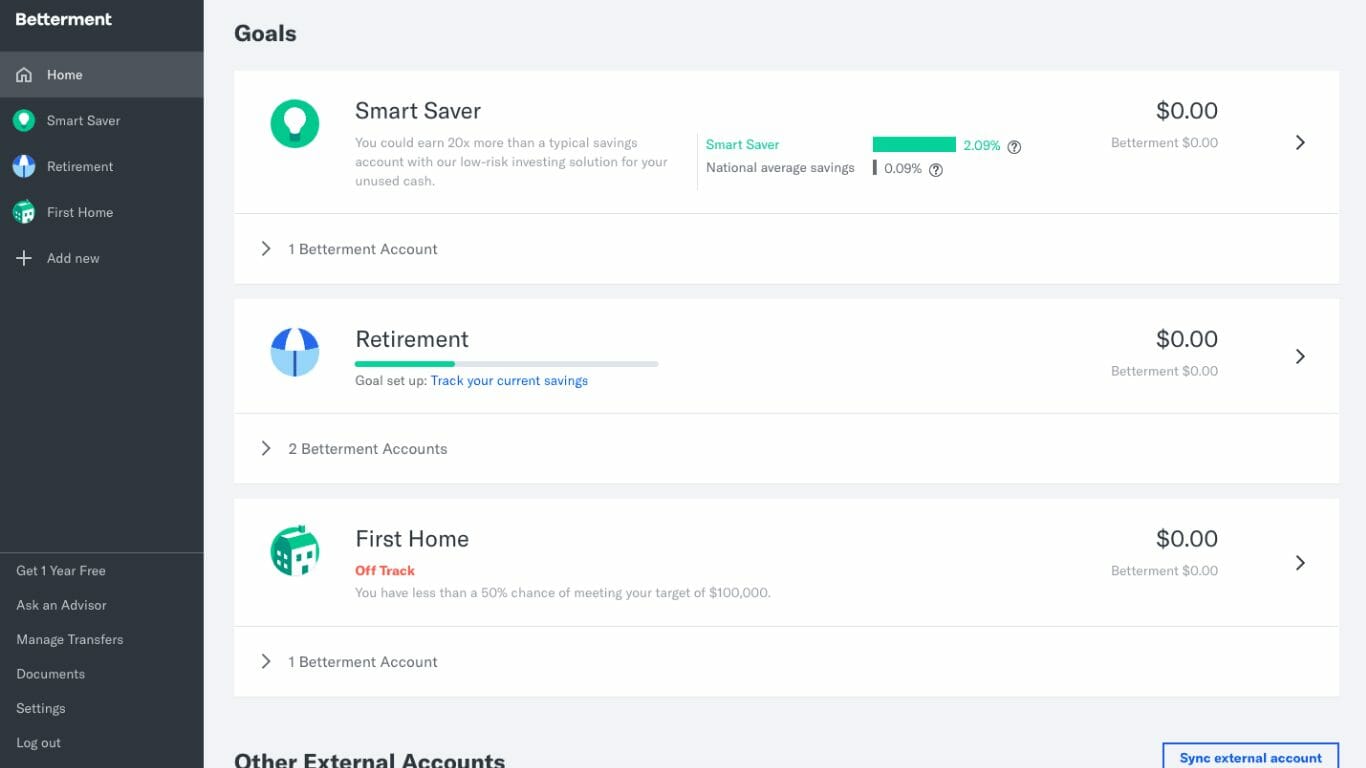

La première question qui vous est posée est la suivante : quel est votre objectif d’épargne ?

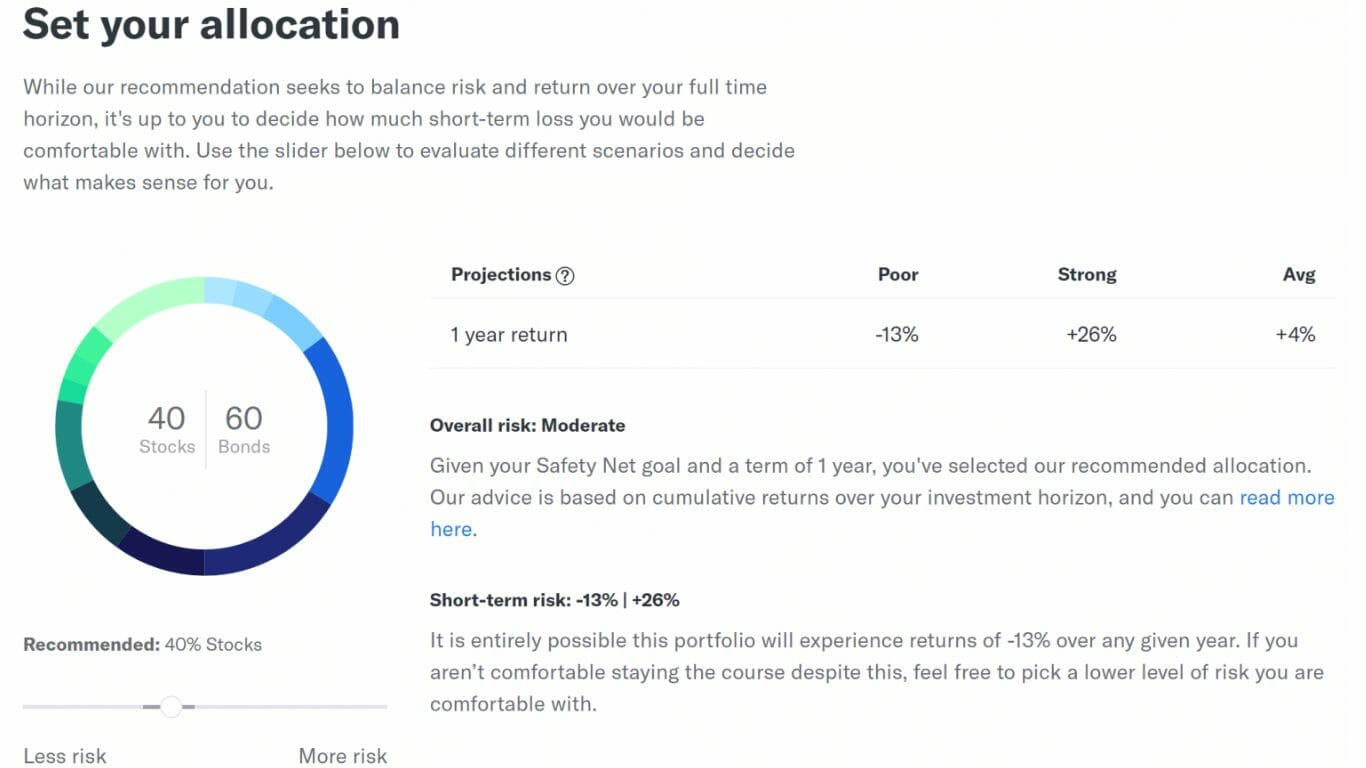

Essayez-vous d’acheter une maison, de prendre votre retraite, de remplir un fonds d’urgence, etc. Betterment examine vos objectifs et vous donne une idée approximative du niveau de risque qu’ils pensent que vous devriez prendre en fonction de votre âge.

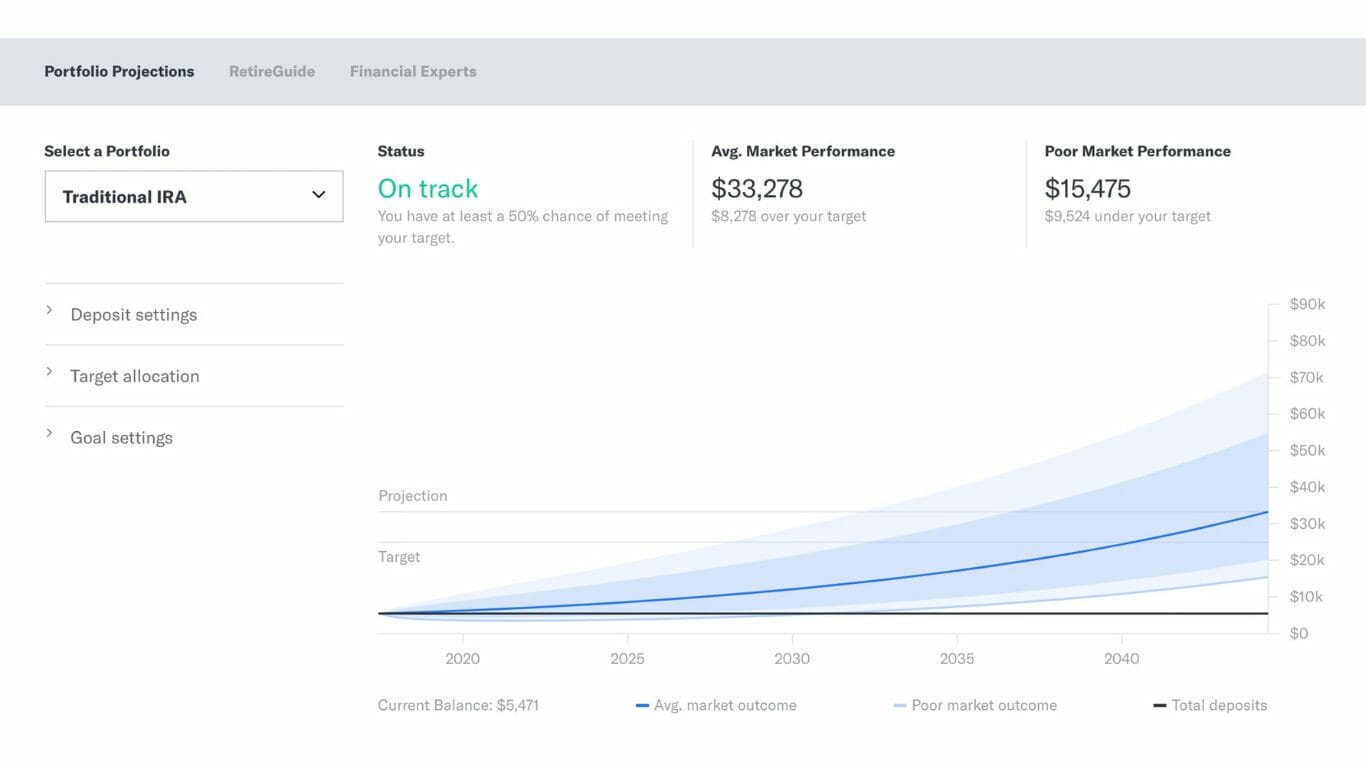

Comme chaque décision que vous prenez met automatiquement à jour ce doux graphique, vous saurez toujours quel type de croissance vous devriez attendre ou quels ajustements vous devrez faire pour atteindre vos objectifs.

Par exemple, si vous essayez de remplir un fonds d’urgence, ils vous suggéreront d’y aller doucement et recommanderont une répartition actions/obligations de 60/40.

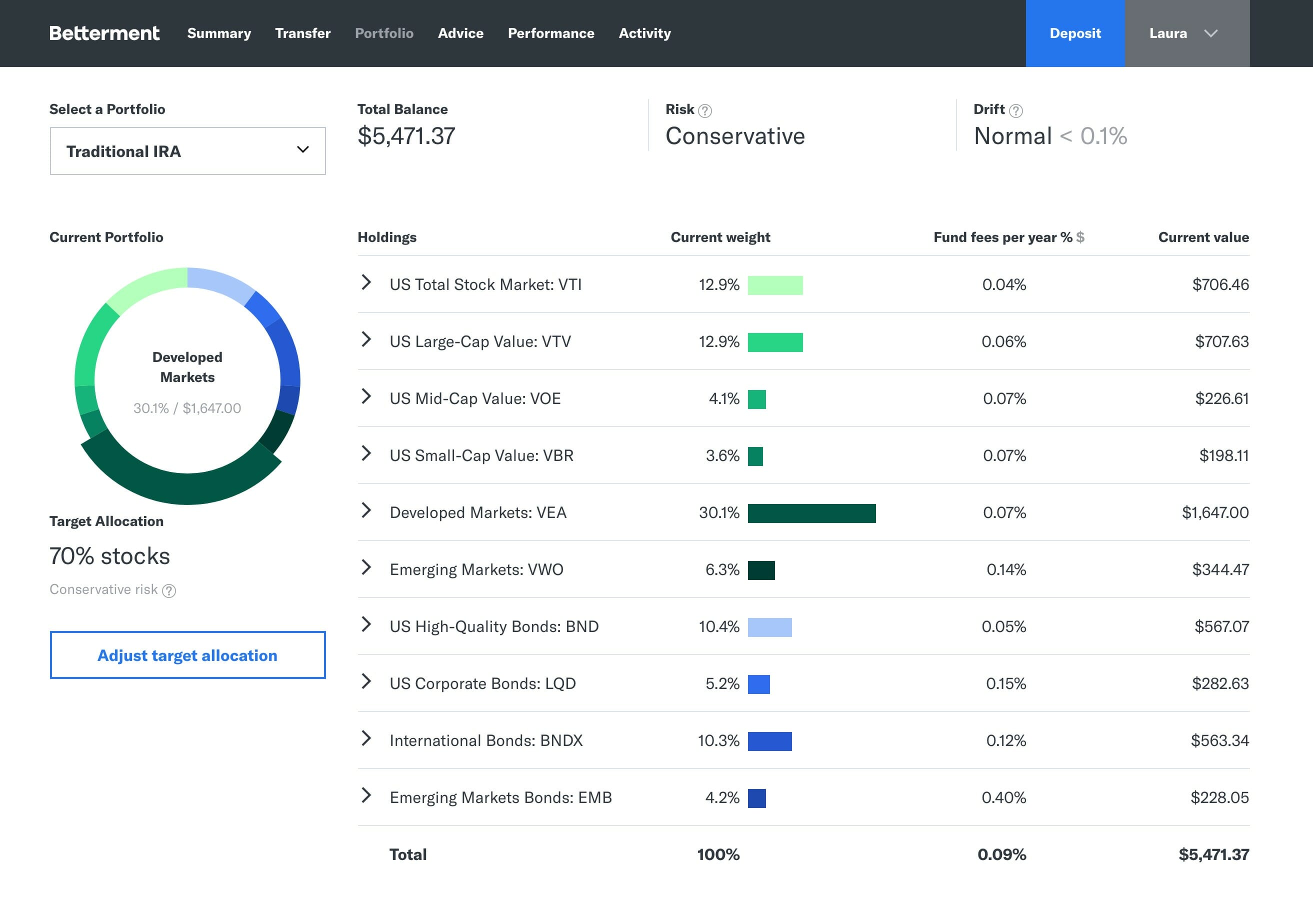

Betterment examine tous ces éléments et, en toute transparence, vous montre exactement ce que signifie votre niveau de risque à travers ce que seront vos avoirs :

Cela m’amène à la sauce secrète de Betterment – la théorie moderne du portefeuille.

En termes simples, c’est la façon dont ils diversifient et distribuent votre portefeuille d’investissement afin que vous obteniez le meilleur rendement avec le risque le plus faible possible. Votre allocation d’actifs est divisée entre 12 classes.

Si vous êtes un nerd de la finance comme moi, l’une des premières choses que vous pouvez remarquer est que la grande majorité des ETFs que Betterment sélectionne pour vous sont de Vanguard. Nous sommes aussi obsédés par Vanguard que par Betterment et la plupart de leurs choix figurent sur notre liste des meilleurs fonds Vanguard. Badass. Leur goût est impeccable.

Les ETF sont utilisés à la place des fonds indiciels en raison de leurs frais moins élevés, de leur efficacité fiscale supérieure et de leurs faibles minimums. Ils sont utilisés dans tous les types de comptes et font partie de la stratégie d’investissement de Betterment.

Par exemple, le Total Stock Market Index Fund (VTSAX) de Vanguard a un solde minimum requis de 3 000 $. Leur équivalent ETF (VTI), est disponible au coût d’une action.

Avec les ETF, vous obtenez la diversification d’un fonds indiciel, mais il est négocié tout au long de la journée comme une action.

C’est le meilleur choix lorsque vous utilisez des stratégies telles que la récolte des pertes fiscales (plus sur ce sujet dans une minute). Betterment rééquilibre votre portefeuille automatiquement et utilise également des actions fractionnées. Laissez-moi vous expliquer pourquoi ces dernières sont les bee’s knees.

Disons que vous voulez acheter une action qui coûte 200 $, mais vous ne pouvez vous permettre de dépenser que 100 $. Pas de problème. Betterment achètera 100 $ d’actions – et répartira ensuite cet achat entre les 12 classes d’actifs de votre portefeuille.

Aucune de vos liquidités ne reste sur la touche. Votre portefeuille est optimisé jusqu’au dernier centime.

Maintenant, alors que vous basculez votre curseur de risque entre 0% et 100%, vous remarquerez que les pondérations des fonds (et le nombre de fonds) changent.

Je dirais que la moitié de la valeur de l’application Betterment réside dans leur exécution de la théorie moderne du portefeuille, les choix de fonds qu’ils ont faits et la facilité agréable de gérer votre argent de cette façon.

Frais, caractéristiques et concurrents de Betterment

D’un point de vue d’oiseau, voici comment ils se positionnent par rapport à la concurrence :

Notre revue >

Pour commencer

Notre revue >

Pour commencer

Notre revue >

Démarrer

Investissement minimum:

0$

Frais de gestion:

0.25%

Promotion:

Investir gratuitement jusqu’à 1 an

Récupération des pertes fiscales:

Oui

Rééquilibrage du portefeuille :

Oui

Actifs sous gestion:

21 milliards de dollars

Investissement minimum:

0$

Frais de gestion:

0.5%

Promotion:

Gardez vos premiers 10 000 $ gérés gratuitement

Récupération des pertes fiscales:

Oui

Rééquilibrage du portefeuille :

Oui

Actifs sous gestion:

13B$

Investissement minimum:

500$

Frais de gestion:

0.25%

Promotion:

Investissez vos premiers 5 000 $ gratuitement, à vie

Récupération des pertes fiscales:

Oui

Rééquilibrage du portefeuille :

Oui

Actifs sous gestion:

10 milliards de dollars

Consultez notre comparaison complète de Acorns vs Betterment vs Wealthfront.

| Comptes d’investissement | Comptes imposables individuels et conjoints, Roth IRA, IRA traditionnel, Rollover IRA, SEP IRA, et Trusts |

| Application mobile | Oui ; Apple iOS et Google Android. |

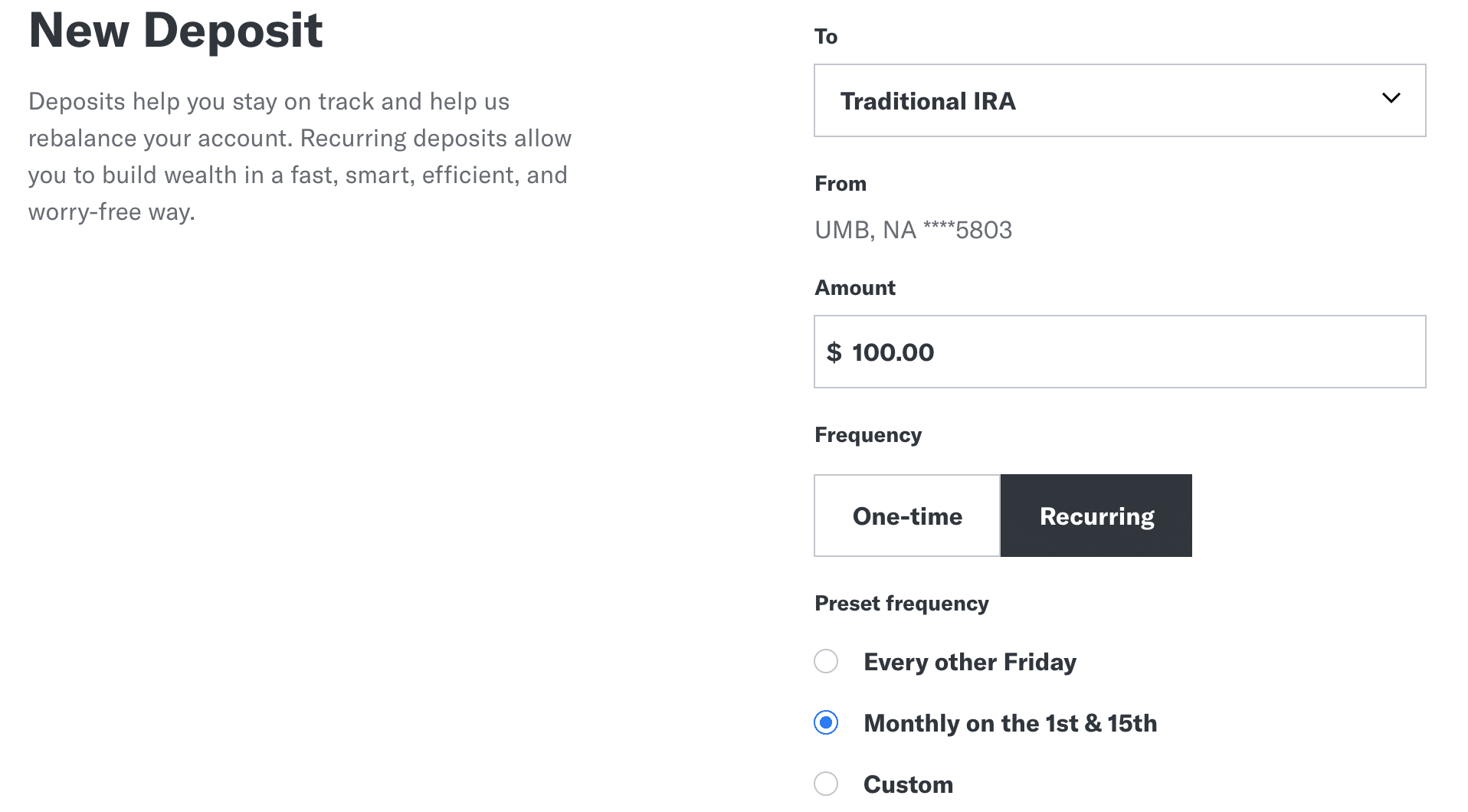

| Dépôts automatiques | Oui ; L’horaire est flexible. |

| Conseils | Automatisés ; Les utilisateurs du niveau numérique peuvent réserver un appel sur le forfait financier ; Les utilisateurs du niveau premium bénéficient d’un accès illimité avec l’équipe de professionnels CFP® de Betterment. |

| Service à la clientèle | Courriel – 24/7 ; Téléphone – Lundi-Vendredi : 9h00-20h00 ET & Samedi-Dimanche : 11h00-6 :00 PM ET ; Numéro de téléphone – (888) 428-9482 |

Rendements et performances historiques

Depuis le creux du marché boursier en février 2009, le portefeuille moyen de Betterment a rapporté 214.7 % – et ce, après les frais liés aux fonds négociés en bourse et à Betterment.

Par rapport à l’investisseur moyen de clients privés, Betterment les a surpassés de 78,7% au cours de cette même période.

Le rendement annuel moyen de Betterment au cours des 5 dernières années est de 0,9% supérieur à celui de son plus grand concurrent, Wealthfront. En termes simples, Betterment offre un bon rendement pour votre argent.

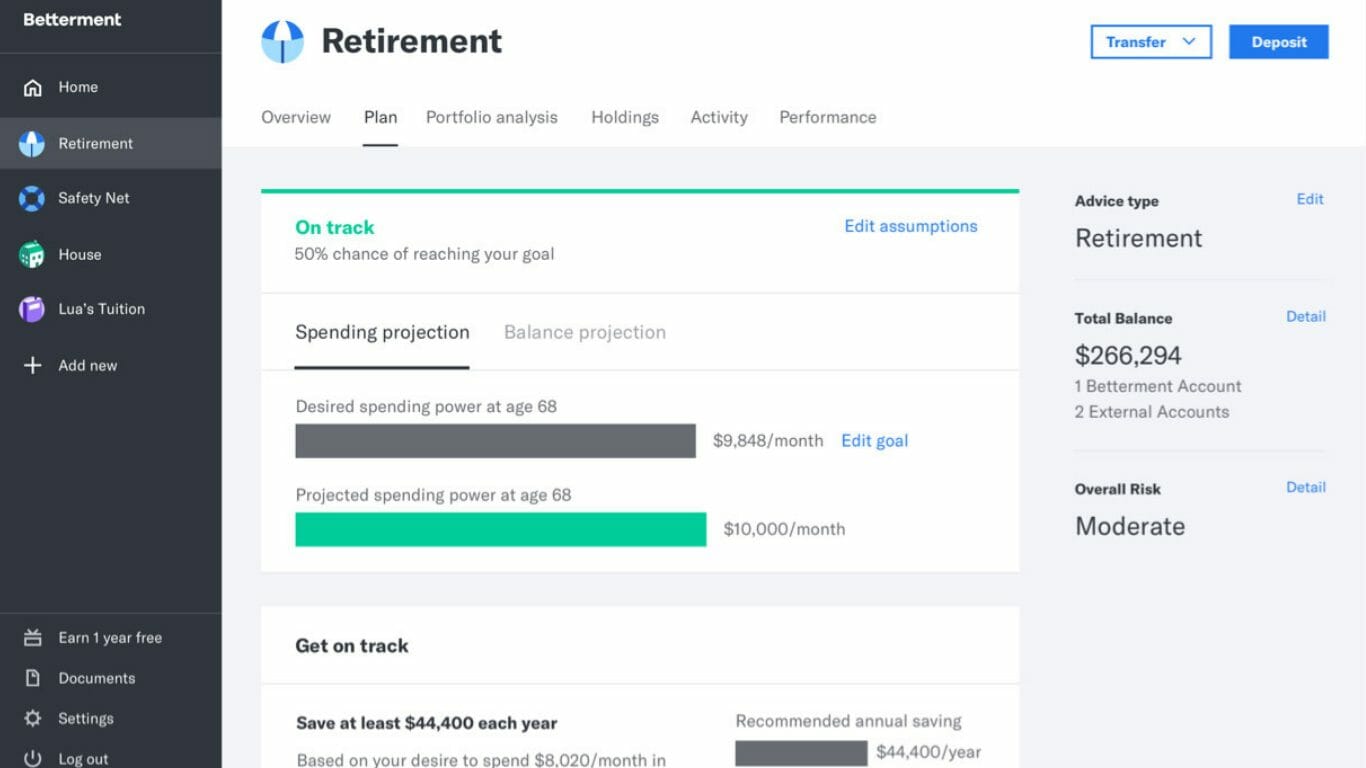

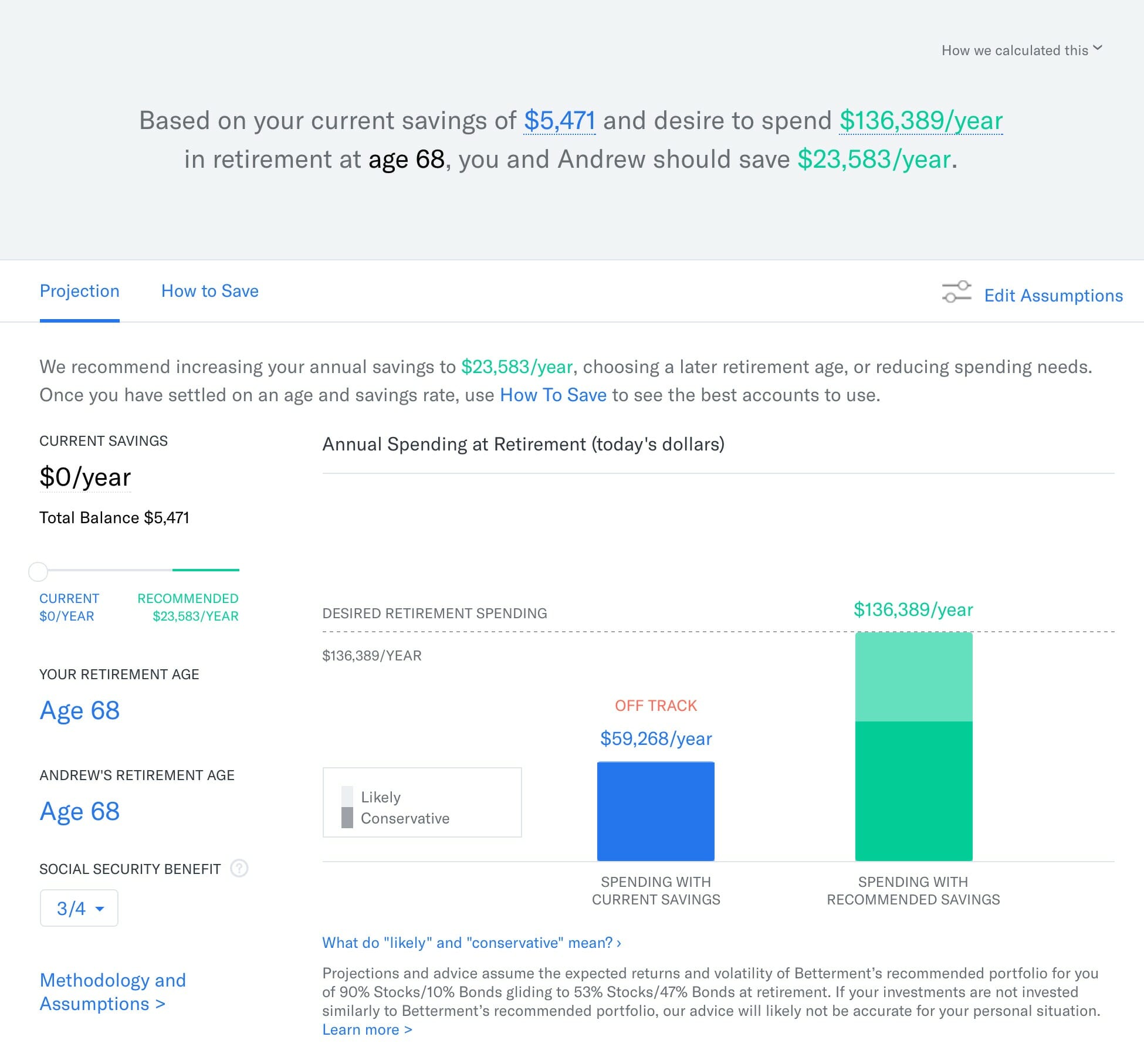

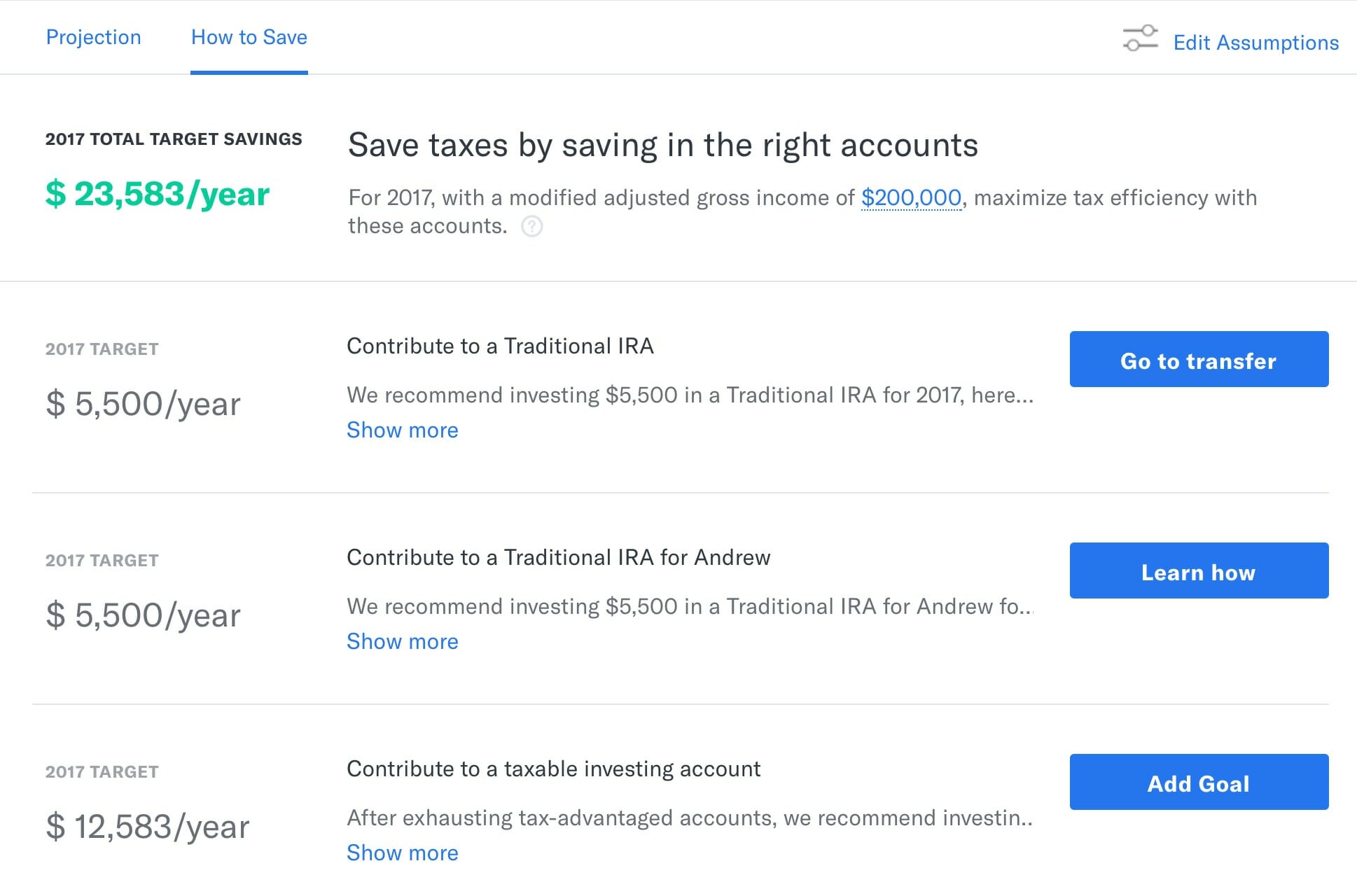

Une suite de planification de la retraite au bout des doigts : Sachez quand vous pourrez prendre votre retraite

Si Betterment avait une fonctionnalité qui tue, ce serait celle-là. La plupart des outils financiers font grand cas de la retraite et de son importance, mais peu d’entre eux joignent le geste à la parole.

Betterment place la barre très haut. Ils offrent le calcul le plus complet que nous ayons vu.

Vous n’avez encore rien épargné sur votre compte de retraite ? Pas de problème, il suffit de repousser l’âge prévu de votre retraite.

Vous ne pouvez pas épargner suffisamment pour atteindre votre objectif de dépenses ? Pas de problème, vous devrez simplement ajuster le montant que vous pouvez dépenser à la retraite.

La beauté de répondre aux questions ci-dessus est que vous pouvez comprendre si ce que vous avez déjà fait est correct. Si ce n’est pas le cas, vous pouvez changer de cap avant qu’il ne soit trop tard.

Pour être aussi précis que possible, Betterment met le paquet.

Oui, Betterment offre les bases comme combien vous gagnez et quand voulez-vous prendre votre retraite, mais tous les calculateurs de retraite que vous avez déjà utilisés le font. C’est le prix d’entrée.

Ce qui m’a impressionné, c’est la façon dont ils tiennent compte de choses comme :

- Les actifs existants

- Le coût de la vie

- Le revenu nécessaire à la retraite.

Par exemple :

Si vous viviez à Ames, dans l’Iowa (50010), le calculateur de Betterment indique que votre coût de la vie sera inférieur de 4% à la moyenne nationale. Cependant, si vous vivez à Hoboken, NJ, il est 116% plus cher que la moyenne nationale.

Donc, si vous vivez effectivement à Hoboken, vous devrez économiser beaucoup plus si vous voulez continuer à y vivre ET y prendre votre retraite. Avoir Betterment décomposer des choses comme ça est révélateur, pour le moins.

Les bonnes calculatrices vous donnent une réponse ; les grandes calculatrices vous font réfléchir. C’est définitivement une grande calculatrice.

Retraits à la retraite – Pour ne pas échouer

Vous voulez savoir quelque chose d’important dont les gens parlent encore moins que de quand ils peuvent prendre leur retraite ? Combien ils peuvent dépenser à la retraite.

Parce que vous épargnez suffisamment pour prendre votre retraite, vous pouvez encore tout claquer. Vous devez savoir combien vous pouvez retirer et à quelle fréquence pour que votre pécule puisse tenir la distance.

La suite de planification de la retraite de Betterment le cartographie pour vous.

Ils exécutent une simulation de Monte Carlo, similaire à ce qu’ils font lorsque vous vous inscrivez et définissez vos objectifs. Seulement, cette simulation est inversée puisque vous allez puiser dans le solde de votre compte tout en essayant de le faire durer jusqu’à la retraite.

Vous n’avez pas besoin de deviner ce que vous pouvez retirer à la retraite.

A mesure que vous poursuivez votre retraite, Betterment va continuellement revoir et refaire cette simulation et vous informer avec une précision estimée à 99 %, du montant que vous pouvez retirer en toute sécurité.

En termes simples, Betterment élimine toutes les conjectures liées à la retraite.

Vous êtes également en mesure de voir les implications fiscales d’un retrait ou d’un changement d’allocation avec leur outil d’aperçu de l’impact fiscal.

Utilisez le chèque Betterment et la réserve d’argent Betterment pour gagner plus

Le solde moyen d’un chèque aux États-Unis est de 8 100 $, et il rapporte 0,08 % (6,48 $) d’intérêt par an. C’est pourquoi Betterment a créé une nouvelle plateforme d’épargne et de chèque.

Avec Cash Reserve, vous gagnerez un rendement annuel moyen compétitif avec l’épargne. Par conséquent, vous êtes en mesure de gagner beaucoup plus que ce que votre banque moyenne offre.

Comment la gestion de trésorerie de Betterment se positionne par rapport à la concurrence ?

Réserve de trésorerie :

- APY compétitif à haut rendement

- AssuranceFDIC jusqu’à 1 million de dollars (cet article explique comment ils sont en mesure d’obtenir un montant plus élevé que les 250 $ habituels,000)

- Pas de solde minimum du compte

- Pas de frais sur les soldes

- Retraits illimités (par rapport à une limite de six avec la plupart des comptes d’épargne)

Checking :

- Remboursement des frais de guichet automatique dans le monde entier

- Remboursement des frais de transaction étrangère de Visa

- Carte de débit Tap-to-pay

- Pas de frais de compte

- Pas de frais de découvert

- Pas de solde minimum du compte

- AssuranceFDIC jusqu’à 250,000

Le compte-chèques Betterment est également assorti d’une carte de débit Visa Betterment bleu brillant lorsque vous ouvrez votre compte.

Que cela signifie-t-il pour Smart Saver ?

Smart Saver passera à Savings car Betterment mettra automatiquement votre compte à niveau. Si vous souhaitez toujours refléter la stratégie Smart Saver, créez un objectif d’investissement général avec une allocation de 100 % en obligations. Boom !

Cash Reserve vient avec quelques avantages qui n’étaient pas applicables à Smart Saver, notamment :

- Taux annuel concurrentiel à rendement élevé

- Assurance FDIC jusqu’à 1 million de dollars (par rapport à Smart Saver qui n’était pas assuré par la FDIC)

- Temps de retrait plus rapide (le transfert d’argent entre vos comptes bancaires liés prend maintenant 1 à 2 jours ouvrables au lieu de 4 à 5)

Réserve de trésorerie, analyse des liquidités et balayage à deux voies : The Perfect Trifecta

L’outil Cash Analysis de Betterment utilise votre taux de dépenses passé pour déterminer le montant d’argent liquide que vous devez conserver sur votre compte chèque. Si vous stockez trop ou avez trop peu, il vous le dira. L’idée derrière cela ?

Votre argent supplémentaire est de l’argent qui pourrait gagner plus s’il était sur un compte qui combat les effets de l’inflation.

Mais le simple fait de savoir ne suffit pas.

Peut-être que la meilleure partie de Betterment Checking est leur utilisation du Two-Way Sweep. Cela automatise le mouvement de l’argent entre votre compte chèque et votre compte Betterment.

Votre solde minimum couvre vos dépenses tout en obtenant le taux d’intérêt le plus élevé possible. Il renvoie également de l’argent sur votre compte courant lorsque votre solde est faible.

Vous pouvez modifier le solde cible de votre compte courant, et Betterment envoie une alerte avant d’effectuer le balayage, vous donnant la possibilité d’annuler la transaction.

Investissez votre monnaie avec Smart Deposit

Bien qu’il existe un support pour les investissements mensuels programmés, une taille unique ne fonctionne pas pour tout le monde. Si vous êtes un entrepreneur ou un travailleur indépendant, cela devrait vous rendre très enthousiaste.

Avec le Smart Deposit de Betterment, vous pouvez toujours investir sur une base régulière, mais au lieu de vous concentrer sur une date arbitraire, vous pouvez définir un montant spécifique qui déclenche un investissement.

La partie la plus importante est que vous pouvez définir un dépôt maximal. Si vous configurez Smart Deposit pour qu’il se déclenche à 5 000 $ et que vous recevez un chèque de 3 000 $ par la poste, cela ne signifie pas que vous voulez envoyer les 3 000 $ à investir.

Smart Deposit est très facile à mettre en place à partir de votre compte et ne doit être configuré qu’une seule fois.

Bien qu’Acorns soit le premier outil à se concentrer sur l’investissement basé sur le déclenchement, il est loin d’être aussi sophistiqué.

Il est loin de retirer suffisamment pour tout plan de retraite sérieux. Ne nous leurrons pas, investir la « monnaie » en arrondissant chaque transaction au dollar le plus proche ne vous fera pas économiser beaucoup.

Selon les recherches menées par la Réserve fédérale, la famille moyenne effectue 58,7 transactions par mois entre l’argent liquide, le crédit, la dette et « autre ». Si chacune d’entre elles était de 0,01 $, vous n’investiriez que 58 $ par mois.

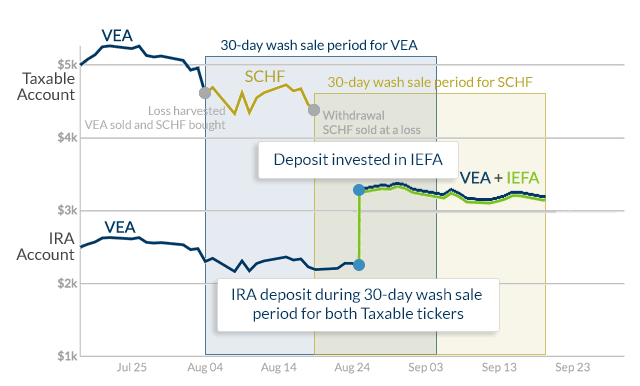

Amplifier les rendements de Betterment avec le Tax Loss Harvesting (TLH+)

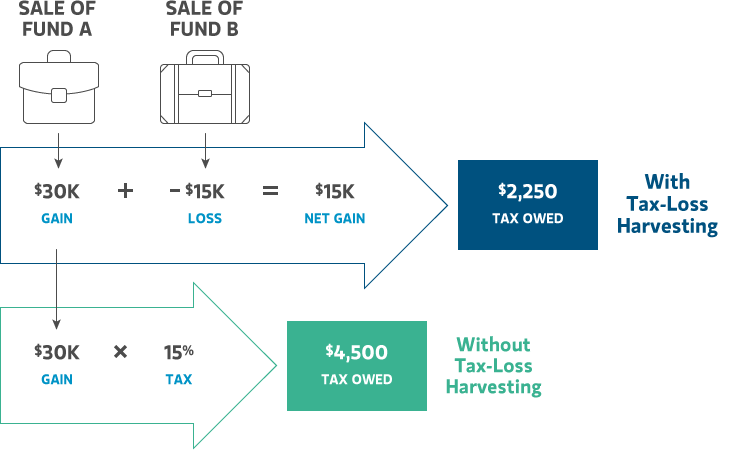

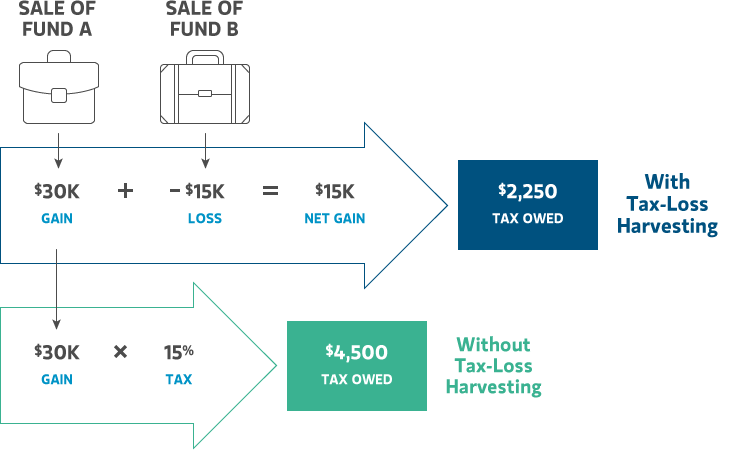

Tout le monde parle des gains monstres qu’ils obtiennent en investissant, mais peu de gens parlent du coût de ces gains.

Quand le fisc arrive.

Sauf si vous faites partie des 0,5% d’investisseurs les plus riches ou des 1% les plus pauvres, vous paierez un taux d’imposition de 15% sur les gains en capital à long terme. Cela signifie que si vous faites un profit de 1 000 $, vous devez remettre 150 $ au gouvernement pour ce privilège.

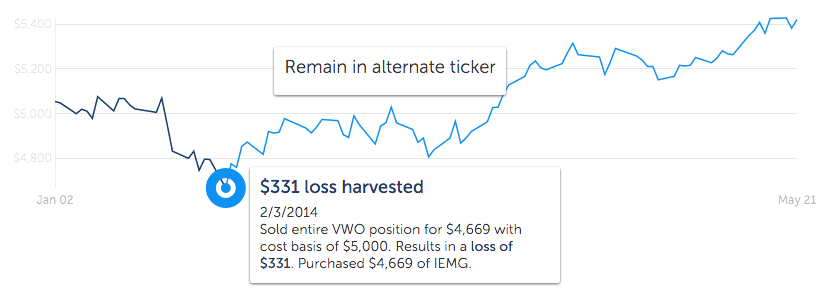

La récolte des pertes fiscales de Betterment fait pencher la balance en votre faveur en récoltant les creux naturels du marché boursier comme des pertes à pondérer contre vos gains.

Ces micropertes s’additionnent au fil du temps, et quand il est temps pour vous de retirer vos investissements, cela réduit considérablement votre facture fiscale. Il est important de noter que vous n’avez jamais réellement perdu d’argent, il s’agit plutôt d’un processus administratif astucieux que vous auriez besoin d’un ordinateur pour accomplir. Betterment est intelligent comme ça.

Bien qu’il y ait beaucoup de logique compliquée en coulisses qui tire cela, le concept est simple.

Pour chaque fonds dans votre portefeuille, Betterment a un fonds secondaire et tertiaire similaire qu’il peut basculer entre les deux. Ils sont à toutes fins utiles identiques dans leur contenu. Ils sont juste gérés par des sociétés différentes et portent des noms différents.

Par exemple, VTI (le fonds négocié en bourse Total Stock Market de Vanguard) sera échangé avec SCHB lorsque le moment sera propice. Vous pouvez lire tout cela dans tous ses glorieux détails dans ce livre blanc de Betterment. Je vous recommande vivement de le lire si vous avez eu des problèmes de sommeil ces derniers temps. Il est si bon. Désolé Betterment !

Lorsque votre fonds primaire est à un point où il est inférieur à la valeur à laquelle vous l’avez acheté, il est automatiquement vendu et le fonds secondaire identique est acheté. Ce processus est répété aussi souvent que nécessaire.

Betterment surpasse la concurrence dans ce processus de 0,99% selon ce livre blanc.

Le résultat est plus d’argent dans votre poche quand vient le temps de retirer vos investissements. Pourriez-vous faire cela tout seul ? Bien sûr. Voudriez-vous consacrer votre temps à cela au lieu d’aller dehors et de vous amuser ? Probablement pas.

En plus de TLH+ pour votre compte, Betterment s’occupera également de la récolte des pertes fiscales sur tous les comptes liés de votre conjoint. Cela vous aidera à éviter les ventes à perte et à conserver une plus grande partie de vos économies d’impôt globales.

Ils proposent également des portefeuilles coordonnés sur le plan fiscal. Extrait du site web de Betterment :

Le portefeuille coordonné fiscalement optimise et automatise une stratégie appelée localisation des actifs. Il commence par placer vos actifs qui seront fortement imposés dans vos IRA, qui bénéficient d’importants allégements fiscaux. Ensuite, il place vos actifs moins imposés dans vos comptes imposables.

Notre recherche montre que cette stratégie peut augmenter les rendements après impôt de 0,48% en moyenne chaque année, ce qui équivaut approximativement à 15% supplémentaires sur 30 ans.

TLH+ avec un IRA dans toute sa gloire !

Stratégies de portefeuille supplémentaires

En plus de leurs portefeuilles de base basés sur des objectifs, Betterment adoucit le pot avec quelques options d’investissement supplémentaires.

Investissez dans des entreprises qui s’alignent sur vos valeurs. L’ISR met l’accent sur les entreprises axées sur les questions environnementales, sociales et de gouvernance.

Dans les mots de Betterment:

Une approche de l’investissement qui réduit l’exposition aux entreprises qui profitent de mauvaises normes de travail ou de la dévastation environnementale.

L’ISR maintient toujours un portefeuille diversifié à l’échelle mondiale sans affecter la performance globale.

Goldman Sachs Smart Beta

Le Smart Beta cherche à obtenir des rendements plus élevés grâce à un risque accru et calculé.

Ou, comme le dit Betterment:

Un portefeuille Smart Beta se situe quelque part entre une stratégie d’investissement passive et active. Il a été créé pour aider à répondre à la préférence de nos clients qui sont prêts à prendre des risques supplémentaires pour potentiellement surpasser une stratégie de capitalisation boursière.

Si votre tolérance au risque est élevée et que vous êtes dans le coup à long terme, Smart Beta pourrait être une meilleure alternative.

BlackRock Target Income

La réponse de Betterment à la préservation du capital. Un portefeuille 100% obligataire avec un objectif de revenu régulier associé à un faible risque. Ce portefeuille vous permet de choisir votre objectif de revenu entre des titres à revenu fixe à court et à long terme.

Dons caritatifs

Donnez vos titres au lieu d’espèces ! Le Robo-Advisor de Betterment localisera dans votre portefeuille les fonds que vous détenez depuis plus d’un an pour en faire don.

Lorsque vous donnez des titres qui ont pris de la valeur à une œuvre de bienfaisance, vous ne payez aucune plus-value au moment de l’imposition. Si les dons caritatifs sont votre tasse de thé, cela pourrait correspondre à votre stratégie d’investissement globale.

Accéder aux conseillers financiers de Betterment

En plus du nombre de fonctionnalités qui viennent avec le stationnement de votre argent chez Betterment, vous avez également accès à un réservoir de conseils financiers.

Parfois, vous voulez juste parler avec une personne et vous assurer que tout se passe comme prévu – nous le comprenons. Et avec l’investissement Betterment, vous pouvez le faire.

La véritable valeur ajoutée avec les niveaux d’experts financiers est que vous aurez des personnes, en plus des ordinateurs, qui examineront votre compte Betterment pour des optimisations fiscales potentielles.

Les forfaits financiers actuellement proposés :

- Forfait de démarrage (199 $) : Un appel de 45 minutes avec un expert financier agréé. Un tutoriel étape par étape qui vous préparera à la badassité financière et vous montrera comment tirer le meilleur parti de vos comptes.

- Forfait Bilan financier (299 $) : Un appel de 60 minutes avec un expert financier qui examinera vos comptes de placement au peigne fin et cherchera des moyens d’optimiser votre portefeuille.

- Forfait de planification collégiale (299 $) : Un appel de 60 minutes avec un planificateur financier agréé pour mettre tous les atouts de votre côté en vue des études supérieures de votre petit dernier.

- Forfait de planification du mariage (299 $) : Un appel de 60 minutes avec un planificateur financier agréé pour assurer un voyage au soleil couchant respectueux des finances avec votre fiancée.

- Forfait de planification de la retraite (299 $) : Un appel de 60 minutes avec un planificateur financier agréé qui vous fournira tout ce que vous devez savoir pour vivre confortablement dans vos années d’or (ou quand vous atteindrez FI).

Si vous recherchez quelque chose de plus pratique, le plan Premium de Betterment vous donne accès à un soutien financier illimité grâce à leur équipe de professionnels CFP.

Si les plans premium ne sont pas votre marque de bourbon, envisagez de vous mettre en relation avec un professionnel CFP indépendant par le biais du réseau de conseillers de Betterment.

TL;DR Betterment Review Summary

Betterment est un outil automatisé simple à utiliser, idéal pour les nouveaux investisseurs et les investisseurs sans mains. Cependant, ce qu’il accomplit est loin d’être simple.

Sous le capot, c’est une bête de service mettant les courtiers traditionnels à la honte à la fois avec ses prouesses technologiques et ses rendements solides. En conséquence, ils ont maintenant plus de 400 000 clients et 16 milliards de dollars d’actifs sous gestion (AUM).

Betterment est le plus grand et le plus rapide Robo Advisor d’investissement.

Voici une ventilation pro/con du service d’une vue d’oiseau:

Positifs de Betterment:

- Pas de frais de transaction ou de retrait : Devriez-vous craindre ces frais Betterment ? Non, il n’y a pas de frais de transaction pour toucher votre argent. Ajoutez et retirez de l’argent gratuitement comme vous le feriez sur un compte d’épargne.

- Investissements faciles à gérer : Vous n’avez pas besoin de faire vos recherches, de surveiller vos investissements quotidiennement ou de vous soucier des implications fiscales de vos actions. Ils s’occupent de tout cela. Si vous n’avez pas encore investi, ou si vous êtes nerveux à l’idée de vous lancer par vous-même, ce service est fait pour vous.

- Gestion de portefeuille bon marché : La plupart des services de gestion de portefeuille vous factureront 1% pour un service équivalent. Même les fonds LifeCycle comme ce que propose Fidelity coûteront 0,75% ou plus. Ils sont 3x-4x plus chers que Betterment sans la moitié des fonctionnalités.

- Planifiez votre retraite avec leur suite de planification de la retraite : Cet outil prend en compte l’ensemble de votre situation financière et vous aide à déterminer ce dont vous aurez besoin à la retraite. Il planifie le tout pour vous et vous aide à rester sur la bonne voie afin que vous puissiez être sûr d’avoir ce dont vous aurez besoin le moment venu. Il est profondément intégré à l’ensemble du service Betterment.

Négatifs de Betterment:

- L’investissement en DIY est moins cher : Comme on peut s’y attendre, si vous faisiez tout ce que Betterment fait par vous-même, vous économiseriez en moyenne, 0,25% par an en frais annuels. Rien ne vous empêche de reproduire leur allocation et de la contrôler vous-même. Les investisseurs avertis pourraient trouver cela plus attrayant qu’une approche « set-it-and-forget-it ».

Un outil d’investissement entièrement automatisé qui est parfait pour les débutants et les investisseurs de style hands-off. Ils utilisent des stratégies avancées pour vous faire gagner un retour sur investissement plus élevé que ce que vous pourriez faire par vous-même.

Betterment : Questions fréquemment posées

Est-ce que Betterment est sûr ? Que se passe-t-il si Betterment fait faillite ?

Betterment est assuré par SIPC, il est donc aussi sûr que n’importe quel service d’investissement.

Cela signifie que vos fonds sont protégés dans le cas peu probable où Betterment venait à fermer. Vous ne perdriez rien.

Cela dit, je dirais que les outils fournis par Betterment offrent une couche supplémentaire de transparence et de contrôle que vous n’avez pas avec d’autres services. Si pour vous, être en sécurité signifie avoir toutes les informations dont vous avez besoin pour faire des choix intelligents, alors Betterment est une option plus sûre et plus intelligente.

Comment Betterment gagne-t-il de l’argent ?

Betterment gagne de l’argent grâce à ses frais annuels : 0,25 % pour son plan numérique et 0,4 % pour son plan premium.

Cela représente 2,50 $ par an pour chaque tranche de 1 000 $ que vous investissez avec eux par le biais de leur plan numérique.

Betterment est le Robo-Advisor le plus rentable et le fait qu’ils soient également les plus grands joue un rôle énorme dans leur capacité à maintenir des frais aussi bas.

Qui est propriétaire de Betterment ?

Betterment Holdings, Inc. a été créée dans le Delaware le 29 janvier 2008, et elle est privée.

Comment fermer ou supprimer un compte Betterment ?

Ils ont un article pour ça.

Est-ce que Betterment est légitime ?

Vous pariez que oui !

Pensées finales

Betterment est un outil de planification financière simple et automatisé pour les investisseurs débutants et expérimentés. Leurs faibles coûts, leurs minimums nuls et leurs frais de gestion réduits en font une aubaine pour les services offerts.

Les portefeuilles sont optimisés jusqu’au dernier centime grâce à la récolte des pertes fiscales, au rééquilibrage automatique et aux actions fractionnées.

Betterment offre une transparence totale et vous maintient sur la bonne voie grâce à des outils tels que leur suite de planification de la retraite et l’aperçu de l’impact fiscal – cela signifie que vous savez toujours où vous en êtes.

Lâchez les mains du volant et laissez Betterment vous guider vers l’indépendance financière !

Voyez notre conversation franche avec le PDG de Betterment, Jon Stein. Nous ne sommes pas timides – nous entrons dans les mauvaises herbes poilues dans cet épisode!

Toujours faim pour plus ? Soyez scolarisé par le directeur de la finance comportementale et des investissements de Betterment, Dan Egan. Dans cet épisode, nous plongeons profondément dans leur philosophie d’investissement ainsi que dans le coût d’opportunité et la façon dont il affecte la façon dont Betterment fait des affaires.