Výstupy z učení

Na konci této kapitoly budete umět následující.

Aplikovat strukturální funkcionalismus na řízení rodinných zdrojů.

Definovat terminologii související s chudobou

Vyjádřit důsledky absence zdravotního pojištění.

Vytvořit rozpočet.

STRUKTURÁLNÍ FUNKCIONALISTICKÝ POHLED NA RODINNÉ ZDROJE

Od nejstarších lidských záznamů je rodina skupinou osob, které se zavázaly uspokojovat vzájemné ekonomické potřeby. To je zásadní funkce moderní rodiny. Když do rodiny vstoupí novorozenci, jsou krmeni a oblékáni a jsou chráněni a vychováváni do dětství, dospívání a dospělosti. Když opustí domov, dostává se jim i nadále ekonomické podpory, a to obvykle i během studia na vysoké škole. Mnozí dospělí dostávají od rodiny finanční pomoc i poté, co dokončí vysokou školu, uzavřou manželství a nastoupí do zaměstnání.

Funkcionalisté by řekli, že rodina plní pro společnost mnoho funkcí. Mezi ně patří nahrazování členů společnosti tím, že rodí a socializuje děti, reguluje sexuální aktivitu, ekonomicky podporuje členy rodiny, poskytuje členům společnosti místo, kde se cítí milováni a v bezpečí, a zajišťuje pocit sociálního statusu ve společnosti.1

V jedné studii provedené mezi 1 727 rodiči vysokoškoláků bylo uvedeno, že „finance vysokoškoláků vyvolávaly u téměř poloviny rodičů extrémní nebo velké obavy“. Z dalších zjištění, která rodiče uvedli, vyplývá, že preferovaným způsobem komunikace jsou mobilní telefony.2

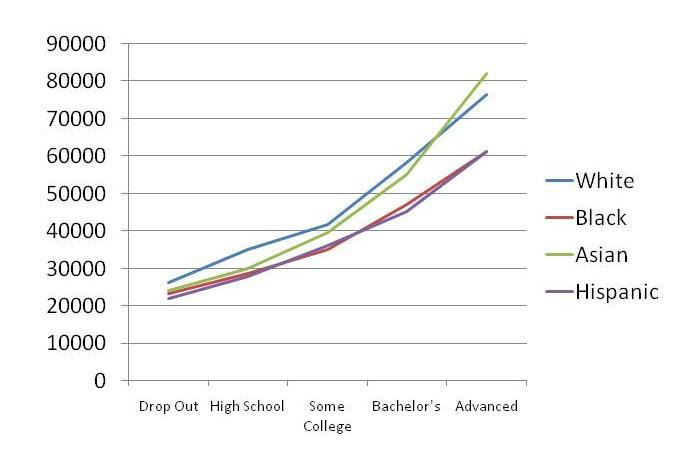

Rodiče svým dětem ve vysokoškolském věku nadále poskytují nejen ekonomickou podporu, ale také podporu sociální a emocionální. Mnozí poznamenávají, že mezi dnešními vysokoškolskými studenty nemusí být „dospělost“ tím nejlepším slovem pro jejich popis. V určité míře jsou na svých rodičích závislí i po dvacítce. Možná, že „mladá dospělost“ nebo v některých případech „prodloužená adolescence“ je přesnějším popisem. V USA jsou vysoké školy a univerzity branou k finančnímu zabezpečení a příležitostem; čím vyšší vzdělání, tím vyšší příjem.

V roce 2008 měla více než polovina obyvatel USA nějakou zkušenost s vysokoškolským vzděláním, přičemž 38 % z nich absolvovalo nějakou úroveň.3 V roce 2007 úroveň příjmů podle vzdělání ukázala jasný vzorec, že více peněz vydělávají ti, kteří mají vyšší vzdělání.4 Asi 45 % obyvatel USA nenavštěvuje vysokou školu a někteří zanechají studia na střední škole. Jedná se o dvojí problém. Na jedné straně se chudým lidem dostává méně kvalitního vzdělání K-12 než lidem ze střední a vyšší třídy; mají tedy finanční potíže, které jim brání v přístupu k bráně k finančnímu zabezpečení. Jejich nižší finanční a vzdělanostní status však podkopává zdravý a sebeprosazující životní styl. Chudší lidé se častěji stávají oběťmi trestných činů, páchají trestnou činnost, hladoví, žijí v nesezdaném soužití a/nebo se rozvádějí či jsou zneužíváni. Děti vychovávané v chudších rodinách vzbuzují velké obavy.

CHUDOBA

Dětství dnes u většiny rodin nevyžaduje, aby děti příliš přispívaly zpět do rodinného hospodářství. V americké společnosti při všech privilegiích a ekonomickém blahobytu stále existují členové rodin, komunit a rasových kategorií, kteří žijí bez prostředků, hladoví a nemají nejmenší představu o tom, že by někdy mohli studovat. Nedávná studie poukázala na současné trendy v míře chudoby dětí.5 Na základě údajů amerického sčítání lidu tato studie uvedla, že v roce 2008 tvořily děti 19 % osob pod hranicí chudoby. Nejméně dětí žilo pod hranicí chudoby v New Hampshire – 8,6 %, zatímco nejvíce v Arizoně – 26,2 % jejich dětí žilo pod hranicí chudoby. V USA tvořily děti ve věku 0-17 let 73 milionů, tj. 25 % populace, avšak 41 % z nich žije v chudobě nebo na hranici chudoby.6 Děti barevné pleti mají vyšší pravděpodobnost, že budou žít v chudobě. Wight a Chau (2009) rovněž uvádějí, že v chudobě žije 27 % bělošských dětí, 61 % černošských dětí, 31 % asijských dětí, 57 % dětí amerických indiánů a 62 % hispánských dětí. Chudoba v USA je rozvrstvena napříč rasovými kategoriemi, jinými slovy, chudoba je disproporčně rasizovaná.

V USA existuje oficiální definice chudoby nebo chudých. Hranice chudoby je oficiálním měřítkem pro ty, jejichž příjmy jsou nižší než trojnásobek nižšího rozpočtu na potraviny. Tato definice je v USA oficiální definicí chudoby již od 30. let 20. století s několika málo úpravami. Téměř chudoba je situace, kdy člověk vydělává až 25 % nad hranicí chudoby. V tabulce 1 si můžete prohlédnout pokyny pro chudobu U.S. Health and Human Services z roku 2009 s odhady úrovně blízké chudobě. Většina těch, kteří se kvalifikují jako žijící pod hranicí chudoby, má také nárok na státní a federální sociální dávky, které obvykle zahrnují příspěvky na zdravotní péči, potravinovou pomoc, pomoc na bydlení a komunální služby a určitou peněžní pomoc.

Tabulka 1. U.S. Poverty Guidelines (2009) with Near Poverty Estimates.7

Ti, kteří se blíží chudobě, mohou, ale nemusí mít nárok na dávky v závislosti na aktuálních státních a federálních předpisech. Absolutní chudoba je úroveň chudoby, kdy si jednotlivci a rodiny nemohou zajistit výživu, přístřeší, teplo a bezpečnostní potřeby.

Údaje ze sčítání lidu USA ukazují, že lidé mají různou úroveň chudoby podle rasových skupin. Na obrázku 1 můžete vidět míru chudoby a téměř chudoby u různých rasových skupin ve Spojených státech v letech 1980 až 2006. Tlustá černá čára představuje součet procent chudoby a téměř chudoby pro každý rok. Rozsahy naznačují, že přibližně 25 % nebo těsně pod 1 ze 4 osob je v USA v chudobě nebo blízko chudoby. běloši (červená čára, nejnižší čára) mají nejnižší míru osob v chudobě, ale tvoří největší počet osob v chudobě, protože běloši představují přibližně 75 % populace USA. Asijci jsou na tom o něco lépe než běloši.

Modrá čára, která probíhá těsně vedle asijské čáry, představuje procento chudých u všech ras dohromady. Je mnohem nižší než vysoká míra chudoby černochů a Hispánců, protože běloši tvoří tak velkou část populace, že táhnou celkový průměr za všechny rasy směrem dolů.

Obrázek 1. Chudoba černochů a Hispánců. Chudoba a téměř chudoba (125 % hranice chudoby) v USA podle ras a hispánců v letech 1980 až 2006.8

Zdravotní péče a pojištění

Dalším měřítkem ekonomického blahobytu je pokrytí zdravotní péčí (viz tabulka 2). Americký úřad pro sčítání lidu uvedl, že v roce 2007 nemělo v USA přibližně 15,3 %, tj. více než 45 milionů obyvatel, žádné zdravotní pojištění.9 Zdravotní pojištění je významným ekonomickým zdrojem. Kategorie bělochů a Asiatů jsou opět ve vyšších vrstvách tohoto zdroje. Mají nejnižší míru nepojištěných. Nejvyšší míru nepojištění mají Hispánci. Vzhledem k tomu, že téměř 60 % pojištění poskytují zaměstnavatelé, dává smysl, že mladí dospělí (ve věku 18-34 let) budou mít nižší pravděpodobnost pojištění, protože teprve získávají formální vzdělání a budují svou kariéru.

A co téměř 11 % dětí celkově bez pojištění nebo téměř 18 % dětí v chudobě bez pojištění? To je v dnešní moderní společnosti těžko ospravedlnitelné. Všechny bohaté země, s nimiž se USA srovnávají (západní Evropa, Austrálie, Japonsko atd.), nabízejí zdravotní pojištění jako právo pro všechny, nikoliv jen jako výsadu bohatších lidí z vyšších vrstev. Čím nižší příjem člověk má, tím vyšší je riziko, že nebude pojištěn. Přibližně každý čtvrtý, kdo pracuje na částečný úvazek nebo nepracuje vůbec, není pojištěn, zatímco bez pojištění zůstalo jen 17 % pracujících na plný úvazek. Federální legislativa o reformě zdravotnictví z roku 2010 zavedla první federální pokus učinit z pojištění zdravotní péče právo, nikoliv výsadu. Tato monumentální změna se bude rozvíjet v průběhu několika příštích let a čas ukáže, jak účinná je při vyrovnávání přístupu ke zdravotní péči.

Tabulka 2. Procento nepojištěných v USA podle vybraných charakteristik v roce 2007.10

Příjmy a bohatství

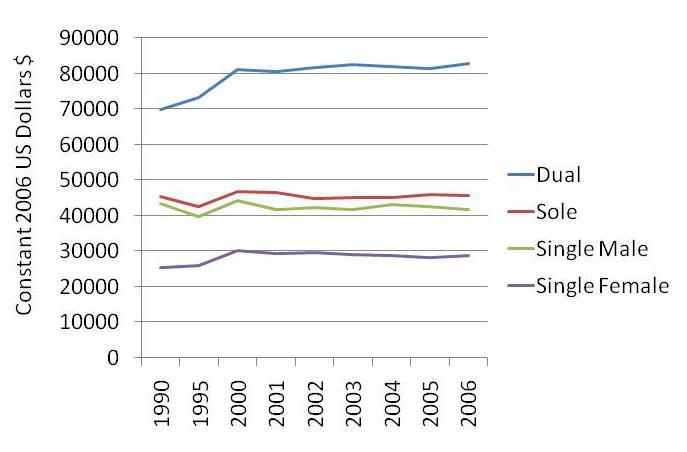

Obrázek 2 ukazuje srovnání příjmů domácností ženatých a vdaných s jedním a dvěma zaměstnanci a také svobodných mužů a žen. Údaje jsou uvedeny ve stálých amerických dolarech z roku 2006, což zjednodušeně znamená, že jsou upraveny o změny životních nákladů v jednotlivých letech. První věc, kterou vidíte, je, že manželské domácnosti s dvěma výdělečně činnými osobami (jak manžel, tak manželka pracují) měly zdaleka nejvyšší úroveň příjmů v každém roce od roku 1990 do roku 2006. Na dalším místě jsou manželé s jedinou výdělečnou činností (pouze manžel je pracovně činný) a těsně za nimi svobodní muži. Nejnižší příjem vykázaly svobodné ženy.

Obrázek 2. Srovnání osobních příjmů v USA podle rodinného stavu (zahrnuje domácnosti se dvěma versus jediným živitelem) v konstantních amerických dolarech v roce 2006.11

Obrázek 3 ukazuje rozvrstvení v USA podle úrovně vzdělání. Mějte na paměti, že čím vyšší vzdělání, tím vyšší roční příjem. To obvykle platí rok co rok. Úroveň příjmů je vyšší u bělochů a Asiatů, následují černoši a Hispánci, ale rozvrstvení je jasně patrné podle úrovně vzdělání.

Ne všechna ekonomická znevýhodnění jsou důsledkem našich rozhodnutí. V USA se v nižších vrstvách častěji vyskytují neběloši, neasiaté a muži. Obrázek 4 znázorňuje, jak by mohlo vypadat rozvrstvení společnosti, kdyby se obyvatelstvo USA rozdělilo do tří skupin: 10 % nejbohatší elity, dalších 20 % vyšší třídy a zbývajících 70 % střední a nižší třídy. Horních 10 % vlastní lví podíl veškerého bohatství, které lze v USA vlastnit. Vlastní až stonásobek bohatství průměrného Američana. Za rok vydělají více než většina z nás za celý život. Jejich život se vyznačuje vysokou úrovní majetku, moci a prestiže. Dalších 20 % příslušníků vyšší třídy zastává vysoce postavená pracovní místa, kandidují do volených funkcí a zastávají pozice generálních ředitelů ve velkých společnostech. Tyto typy zaměstnání jsou lépe placené, vyžadují vyšší vzdělání, abstraktnější myšlení a umožňují větší samostatnost v každodenních činnostech. Do nejpočetnější kategorie patří zbytek z nás. Spadáme do některé z vrstev vyšší střední třídy, střední třídy, dělnické třídy, dělnické třídy a chudých.

Obrázek 3. Srovnání osobních příjmů pracovníků na plný úvazek v USA podle úrovně vzdělání v roce 2007.12

Vlastnictví domu

Pro ty, kteří v našich současných ekonomických podmínkách mohou, je koupě domu jednou z hlavních investic většiny amerických rodin. I když jsou úrokové sazby nízké, náklady na bydlení jsou extrémně drahé. Pokud byste si koupili dům za 100 000 dolarů s osmiprocentním úrokem na 30 let, vaše splátka by činila 733,76 dolaru, přičemž byste za dům zaplatili 100 000 dolarů a dalších 164 154 dolarů na úrocích z hypotéky. To je celkem 264 154 dolarů za dům v hodnotě 100 000 dolarů. Pokud se hodnota domu nezvýší, jedná se o nevýhodnou investici.

Existují strategie, které lze použít k minimalizaci celkových nákladů na pořízení domu. Můžete ušetřit peníze a vložit velkou zálohu na dům. Tím se sníží počáteční náklady financované částky. Můžete si každý měsíc připlatit 1/12 splátky za dům na jistinu úvěru. Na konci roku byste provedli 13. splátku, která by snížila celkový zůstatek úvěru (jistinu). Další strategií je mít úvěr na 15 let místo úvěru na 30 let. V případě výše uvedené půjčky by to znamenalo měsíční splátku ve výši 955,65 USD místo 733,76 USD. Jak by to pro vás mohlo být výhodné? Zaprvé byste úvěr splatili za 15, nikoli za 30 let, a zadruhé byste ušetřili 91 626 USD na úrocích z hypotéky. Jedním z hlavních finančních problémů USA bylo financování zjištěné hodnoty domu do druhé hypotéky nebo úvěru na bydlení. Vlastní kapitál je hodnota v domě, která je vyšší než částka, kterou ještě dlužíte na úvěru na bydlení. Zadlužení může být pro rodinné hospodaření škodlivé.

Obrázek 4: Dluhy v rodině. Zobrazení ekonomického rozvrstvení Spojených států.12

Průměrný zůstatek na kreditní kartě rodiny s alespoň jednou kreditní kartou činí 16 007 USD. To je důležité, protože Spojené státy se staly zemí s liberální politikou zadlužování a zadlužování.13 Woolsey a Schulz také uvádějí, že v USA je v oběhu více než ½ miliardy kreditních karet, které přispívají k celkovému spotřebitelskému dluhu ve výši 2,46 bilionu dolarů. Uvádí se, že osm procent amerických vysokoškolských studentů má úvěr s průměrnou dlužnou částkou 2 200 dolarů. Odhaduje se, že jim také vznikl dluh ve výši 20 000 USD ze studentských půjček. Pro ilustraci si představte, že roztrhnete 100dolarovou bankovku na malé kousky. Většině lidí by to vadilo, protože peníze jsou vyhozené a nelze je znovu použít.

Proč utratíme 100 dolarů za nákup něčeho, co nepotřebujeme a co možná nikdy nevyužijeme, a ani se neohradíme, ale nad roztržením stodolarové bankovky se rozčilujeme? Dolarová bankovka je hmatatelná a lze se jí dotknout. Nákupy kreditní kartou jsou cvaky na elektronických obrazovkách nebo čísla na papírových účtenkách. Pro mnohé z nás jsou to směšné peníze. Jsme silně marketingově vedeni k tomu, abychom se zadlužovali. Vzpomeňte si na všechny nabídky kreditních karet, které vaše rodina dostává poštou. Dluh je tu pro spotřebitele k mání bez jediného varování. Jen velmi málo společností, které půjčují peníze, někdy varuje spotřebitele před problémy spojenými s příliš velkým zadlužením. Proč by to dělaly, když můžete mít to, co chcete, okamžitě a splácet to dalších 5 až 10 let s obrovskými úroky? Jejich ideální zákazník by se zadlužil ve velkém a každý měsíc by zaplatil minimální splátku, čímž by společnosti přinesl co největší zisk, ale moudrý spotřebitel využívá zadlužení ve svůj prospěch.

Kreditní karty nejsou nutně špatná věc. Usnadňují rodině cestování a drobné transakce; zůstatky na kreditních kartách nebo nesplacené dluhy však mohou velmi zatížit rozpočet. Správným používáním úvěru se řídí tři pravidla. Prvním pravidlem je spořit tři měsíční příjmy a držet je v bance. To znamená ušetřit tolik, abyste mohli pokrýt všechny své stálé dluhy (nájem, hypotéka, auto, zdravotní pojištění, atd.) a abyste mohli udržet rodinu nad vodou, pokud vás postihne ztráta zaměstnání nebo krize.

Druhým pravidlem je mít pouze jednu kreditní kartu bez bonusů nebo programu odměn. Udržujte na ní nulový zůstatek. Nastavte si úvěrový limit na částku, kterou by mohlo stát zaplacení třítýdenních účtů (včetně nájemného, hypotéky a splátek za auto). Pokud na ní máte nižší limit, můžete snadněji kontrolovat své výdaje. Nikdy nepoužívejte kreditní kartu k dlouhodobému zadlužování. Měla by být nástrojem pro krátkodobé finanční záležitosti.

Třetí pravidlo zní: Kdykoli se objeví spotřební věc, kterou opravdu chcete (televizor, mobilní telefon, kapesní počítač atd.), počkejte celé tři dny, než si ji koupíte. Pokud je ve slevě a vy si myslíte, že když počkáte, přijdete o výhodnou koupi, nezapomeňte, že bude opět ve slevě. Pokud jste to neplánovali, nešetřili na to a neměli na to rozpočet, pak vám třídenní lhůta na rozmyšlenou může pomoci předejít nechtěným a zbytečným dluhům. Mějte na paměti, že pokud jsme osloveni marketingem s přístupem „spěchejte, výprodej brzy končí“, pak s největší pravděpodobností marketing spustil použití našich emočních rozhodovacích procesů (limbická část mozku) a my se můžeme vrhnout a nakoupit s pocitem, že jsme vlastně zodpovědnými nákupními agenty; i když jsme to, co výprodej prodává, nikdy ve skutečnosti nepotřebovali nebo nechtěli.

Většina párů nemá měsíční rozpočet. Bez něj je velmi obtížné řídit rodinné finance. Na internetu existuje řada bezplatných rozpočtů, a pokud znáte Microsoft Excel, funguje pro rozpočet velmi dobře. Dvě hlavní věci týkající se měsíčního rozpočtu jsou, abyste věděli, kolik peněz máte v současné době k dispozici a za co je utrácíte.

Rozpočet

Pro sestavení rozpočtu si sestavte seznam všech svých fixních výdajů, což jsou měsíční výdaje, které jsou pevně dané a nezávisí na vašich spotřebitelských rozhodnutích. Obvykle mezi ně patří například nájemné, splátky hypotéky, splátky za auto a pojištění. Nyní sestavte seznam dalších věcí, za které utrácíte peníze a které se týkají domácnosti. Ty spadají pod definici variabilních výdajů, což jsou výdaje, které se mohou měnit z měsíce na měsíc na základě potřeb a přání a které nejsou fixními výdaji. Obvykle mezi ně patří jídlo, benzín a údržba auta, placený nákup, potraviny, oblečení atd.

Krokem 1 při sestavování rozpočtu je zaznamenat si své příjmy. Krokem 2 je zaznamenat vše, co utratíte za celý měsíc. V tabulce 3 jsou umístěna hypotetická čísla, která mají demonstrovat, jak rozpočet funguje. V ní je rozpočtováno 1 091 dolarů za měsíc. To by byla částka, kterou jste utratili v prvním měsíci v jednotlivých vlastních kategoriích. Ve druhém měsíci odečtete to, co jste utratili v každé z těchto kategorií.

Všimněte si, že tři z těchto rozpočtových kategorií se vyrovnaly. Jsou to také tři fixní výdaje. Všimněte si také, že ve třech dalších zůstaly peníze. Kategorie „Zábava“ byla přečerpána o 40,00 USD, které mohly být doplněny zbytky z ostatních kategorií. Když je některá kategorie přečerpána, měli byste se rozhodnout, zda vyžaduje větší příděl (například zvýšit kategorii „Zábava“ na 90,00 USD měsíčně), nebo kontrolovat výdaje, abyste ji udrželi pod limitem. V tomto hypotetickém měsíci zbylo 128,00 USD, které lze ušetřit nebo převést do dalšího měsíce pro případ, že by se objevily neočekávané výdaje.

V zásadě rozpočet sleduje, za co utrácíte peníze, kolik jich aktuálně máte a jak strategicky plánovat úspory pro budoucí plány. Moudří vysokoškoláci se učí sestavovat rozpočet raději dříve než později, takže s rostoucím počtem členů rodiny rostou i jejich dovednosti v oblasti rozpočtování.

Hedonistický běhoun se objevil jako koncept v nedávných svépomocných knihách o finančních záležitostech. Hedonismus je honba za požitkem jako hlavním cílem života, přičemž požitek je základní hodnotou každodenního života. Mnoho lidí v USA se dostalo do pasti, kdy považují požitek za nejlepší cíl a nákup za nejlepší způsob, jak tento požitek získat. Dostávají se tak do běžícího pásu nákupů, které ve většině případů nemohou poskytnout dlouhodobé potěšení a vyžadují nové a rozmanitější nákupy, aby se krátkodobé potěšení znovu a znovu obnovovalo. Hédonistický běžící pás by nebyl velkým problémem, kdyby byl člověk velmi bohatý, ale pro průměrného člověka ze střední třídy je kvůli marketingovým tlakům na nákup, vzorcům vnímání nákupu jako cesty ke štěstí a dostupnosti snadno dostupných úvěrů velmi obtížné z tohoto běžícího pásu vystoupit. Tento vzorec může být finančně velmi destruktivní a může podkopat rodinný systém jako celek. Na obrázku 5 je uveden seznam osvědčených finančních postupů, které může být velmi užitečné dodržovat pro stabilitu a jistotu v rodině.

Někoho překvapí, když uslyší, že dluh může být dobrá věc. Může být, pokud je dluh používán moudře. Kreditní karty jsou pro většinu lidí nutností a mohou být užitečné při budování silného kreditního skóre. Kontrolovat používání kreditních karet je jednoduché. Utrácejte s ní velmi konzervativně, každý měsíc splácejte zůstatek, nikdy neutrácejte až do výše svého limitu a zajistěte, aby vaši kartu nemohli používat ostatní. To, jak dobře budete kreditní kartu používat a spravovat nyní, ovlivní, jak dobře se budete později v životě kvalifikovat pro půjčky na auto a bydlení.

Tabulka 3. Váš rozpočet na první měsíc.

Měsíc ________________ Všechny příchozí peníze $___________

Hypotéky jsou příkladem dobrého zadlužení za předpokladu, že váš úvěr není nad vaše možnosti. Majitelé domů mají ekonomické výhody, které nájemníci nemají. Úroky z hypotéky lze odečíst z daní. Mít hypotéku a platit včas měsíční splátky je účinný způsob, jak si vybudovat kreditní skóre.

Střežit si své kreditní skóre je zásadní pro finanční zabezpečení rodiny. V padesátých letech 20. století začali dva výzkumníci vytvářet skórovací systém, jehož cílem bylo poskytnout standardizované úvěrové skóre pro všechny obyvatele USA. skóre FICO je nejrozšířenějším skórovacím systémem na světě a je pojmenováno podle Billa Fair a Earla Isaaca-Fair Isaac Corporation score neboli FICO. Vaše úvěrové skóre se skládá z vaší platební historie, z porovnání vaší úvěrové kapacity a jejího využívání (ne příliš mnoho nesplacených zůstatků), z toho, jak dlouho jste měli úvěr, jaké typy úvěrů jste měli, a konečně z toho, kolikrát byl váš úvěr prověřen.14 Existuje mnoho studií, které dokazují, že zneužívání úvěrů negativně ovlivňuje celkový život a zkušenosti vysokoškolských studentů.15

Obrázek 5. Strategie a pravidla pro správnou finanční praxi rodiny

Finanční plán

Každá rodina potřebuje finanční plán na 5, 10, 15 a 20 let. Takový plán se většinou zaměřuje na dlouhodobé cíle a zároveň poskytuje pokyny, kterými se můžete řídit v krátkodobém horizontu. Odpovězte si na tyto jednoduché otázky: „Co potřebujeme/chceme zaplatit za 5, 10, 15 a 20 let a jak se musíme nyní připravit, abychom si tyto sny splnili?“. V procesu plánování se může objevit vlastnictví domu, plánování důchodu, dokončení studia dětí, životní pojištění, zahájení podnikání, cestování po světě, zbavení se dluhů a další cíle. Jakmile budete mít tyto cíle na příštích dvacet let sepsané, můžete do nich vměstnat většinu svých rozpočtových, spořících a výdajových aktivit. Nezapomeňte, že „Pravidla tří“ doporučují nenakupovat ve spěchu, a to dává ještě větší smysl, když se zamyslíte nad povahou každého nákupu tak, jak zapadá do dlouhodobého plánu.

Většina lidí nešetří. Ve skutečnosti mnozí utrácejí více, než vydělávají, a každý měsíc mají zůstatek na kreditní kartě, ale spoření po dobu tří měsíců může znamenat rozdíl mezi tím, zda se udržíte nad vodou, a tím, zda se dostanete na dno, pokud přijdete o práci, onemocníte nebo vás postihne nečekaná krize, která vás bude stát příliš mnoho peněz na pravidelný měsíční příjem. Začněte v malém s 5-10 dolary týdně. Peníze uložte na spořicí účet, ke kterému je těžké se dostat. Jinými slovy, zvažte uložení úspor v úvěrové unii nebo v bance oddělené od té, kde máte běžný účet, abyste museli jít z cesty, abyste se ke svým úsporám dostali. Pokud budete spořit 10 dolarů týdně po dobu jednoho roku, budete mít za pouhý rok naspořeno 520,00 dolarů. Za pět let byste měli naspořeno 2 600,00 USD. Ať se děje cokoli, nevybírejte ze svých úspor, pokud se nejedná o skutečně naléhavou situaci. Nechávejte je tam, nechte je narůst a vybírejte je, až když se nedá udělat nic jiného, abyste zaplatili nějaký výdaj. Pomocí svého měsíčního rozpočtu odhadněte, kolik by měly činit tříměsíční úspory.

Pokud patříte do střední třídy, můžete zvýšit čisté jmění své rodiny dodržováním několika základních zásad. Nejprve investujte nízko a prodávejte vysoko. Za druhé zvažte investice do nemovitostí. Zatřetí, staňte se plnohodnotným, nepokrytým šetřílkem. Nikdy za nic neplaťte plnou cenu. Nikdy neprodávejte pod tržní cenou. Za čtvrté, nikdy se nesnažte dělat odborné věci sami. Je velmi snadné sehnat si poradce, přečíst si knihu, navštívit seminář nebo získat do svého týmu odborníky.

Někteří z nás sabotují své vlastní úsilí o úspory, proč?“

Entitlement je pocit, že chceme něco zadarmo, že jsme oprávněni mít splněná přání, a nebo pocit, že jsme vyloučeni ze stejných pravidel, která svazují většinu členů společnosti. Možná pro vás bude přínosné vědět, že pojem „pocit nároku“ je často spojen se závislostním chováním a nezdravými vztahovými vzorci. Oprávnění lidé mají problém rozeznat rozdíl mezi tím, „co chci“ a „co potřebuji“, pokud jde o peníze. Televizor s plochou obrazovkou jim náleží, pokud ho chtějí, protože jsou výjimeční a jejich potřeby by měly být uspokojeny bez ohledu na finance potřebné k jejich získání. Oprávnění lidé mají pocit, že je jejich právem mít to, co chtějí. Mnozí z nás mají v některých oblastech svého života pocit oprávněnosti. Ale když nebo pokud naše snaha o získání věcí, které chceme, zasahuje do našeho finančního zabezpečení, morální a etické slušnosti nebo sociální odpovědnosti, může se toto oprávnění stát patologickým.

Zejména ve Spojených státech se mnoho lidí cítí oprávněno, pokud jde o spotřební zboží. Cítí se povinni kupovat věci, které skutečně spadají spíše do kategorie přání než potřeb. Mnozí, kteří nemají dostatek prostředků, budou při pořizování věcí, nad nimiž někdy pociťují výčitky svědomí, nadměrně utrácet. Je to bolestná lekce, kterou je třeba se naučit, když se dluhy náhle stanou nepřekonatelnými. Dobrou zásadou je nikdy nefinancovat pizzu. Pizzy, půjčovny filmů, nové oblečení a další drobné položky se sčítají příliš rychle a není moudré dělat mnoho malých nákupů, které vám přinesou hromadu dluhů. Pokud člověk nemá rodinné finanční zásady, nemá žádné vodítko, málo se orientuje a je náchylný k finanční nejistotě ve velmi agresivní společnosti založené na trhu, kterou se naše společnost stala.

Když špatně utrácíme nebo špatně či destruktivně spravujeme své finance, často máme oprávněné potřeby, ale snažíme se je uspokojit nesprávným způsobem. Někteří lidé nakupují, když se cítí osamělí. Mohou také utrácet peníze za plavby nebo zábavu, ale brzy zjistí, že pobyt s jinými lidmi není vždy lékem na osamělost a že štěstí je volba, kterou mohou učinit jen oni sami. Jiní utrácejí, aby sami sobě (nebo svým dětem) vynahradili zanedbávání, zneužívání a traumatizující okolnosti z dětství. Peníze v tomto případě používají jednak k léčbě problému (lékem, který nefunguje), jednak k posílení svých zahanbujících pocitů bezcennosti. Pokud tedy špatně utrácejí a hospodaří se svými penězi, vytvářejí si zároveň problémy, které dokazují to, co celou dobu cítili – nejsou hodni štěstí ani úspěchu.

Jsou lidé, kteří vkládají obrovské množství energie do toho, aby vypadali dobře, aby se tvářili jako bohatí nebo privilegovaní nebo aby byli sofistikovanější, než ve skutečnosti jsou. Někteří lidé mají vkus milionáře a příjem údržbáře. Fenomén medikace při špatném hospodaření s penězi je v mnoha ohledech podobný fenoménu medikace při zneužívání drog a alkoholu. Lidé, kteří si ubližují, se od toho snaží odvrátit pozornost tím, že se krátkodobě opájejí penězi nebo utrácením. Jezdí do Vegas, kupují si něco nového, berou přátele a rodinu na večeři a věnují se dalším nákladným aktivitám, které jim brání cítit jakoukoli bolest, která je bolí.

Starší lidé

Dnešní starší lidé mají pověst konzervativních lidí, co se týče výdajů a úspor. Přesto stále více starších lidí špatně hospodaří se svými penězi. Deník USA Today online uvedl: „Podle organizace AARP, která zveřejní nový výzkum Consumer Bankruptcy Project, se od roku 1991 do roku 2007 počet žádostí o osobní bankrot u osob ve věku 65 let a starších zvýšil o 150 %. K nejpřekvapivějšímu nárůstu došlo u osob ve věku 75 až 84 let, jejichž počet se vyšplhal na 433 %. „16

Důvody tohoto trendu zahrnují účty za lékařskou péči, touhu po věcech, které si nemohou dovolit, udržení vyššího postavení, zneužití dravými věřiteli a inflaci, která snižuje kupní sílu jejich důchodů. Predátoři mají tendenci využívat starší lidi, ale i ostatní se stávají jejich obětí.

Nejčastějším tématem je přístup rychlých peněz, něco za něco, vzácné příležitosti, který vyvolává pocit tlaku jednat hned, jinak byste mohli přijít o výplatu. Zdaleka nejvýznamnějším americkým podvodníkem byl Bernie Madoff, který podvedl miliony lidí z elitní třídy v zemi, kteří s ním investovali, aby získali obrovskou a rychlou výplatu svých peněz.

Podvody s důvěrou mají tendenci využívat naší chamtivosti, marnivosti a neznalosti, protože slibují rychlý zisk, nízké riziko a jistý výsledek. Podvody s důvěrou jsou staré jako čas a jen zřídka kdy přinesou investorovi požadovaný výsledek. Jsou to v podstatě nezajištěné půjčky s obrovským rizikem a letos budou stát naivní investory miliony dolarů. Nikdy neexistovala a nebude existovat zázračná investice něco za nic.

DŮVĚRA V DOMÁCNOST

Mezi manželi a partnery často probíhá debata o tom, co je potřeba a co je přání. Potřeba je něco důležitého pro naše zdraví a pohodu. Přání je něco, co bychom chtěli mít. Trik, jak být jednotní při rozhodování o rozpočtu a výdajích, spočívá ve společné práci, komunikaci o potřebách a přáních a občasném ustupování přáním toho druhého. Bohužel neexistuje univerzální měřítko skutečné potřeby a skutečného přání. Záleží na každém jednotlivém členu rodiny.

A co úkoly v domácnosti a na pracovišti? Když se zamyslíme nad každodenním životem žen na dnešním trhu a možná ještě důležitějším v jejich osobním životě, stává se důležitým koncept toho, co ženy dělají jako svůj příspěvek k fungování rodiny a společnosti. Instrumentální úkoly jsou cílevědomé činnosti, které spojují rodinu s okolní společností a jsou zaměřeny na získávání zdrojů. Patří sem ekonomická práce, vydělávání na živobytí a další úsilí založené na zdrojích. Expresivní úkoly se týkají vytváření a udržování souboru pozitivních, podpůrných a emocionálních vztahů v rodinné jednotce. Patří sem vztahy, péče a sociální vazby potřebné v rodině a společnosti. Dnes ženy obvykle vykonávají oba typy úkolů, zatímco muži se stále více zaměřují na instrumentální úkoly.

Před průmyslovou revolucí muži i ženy spojovali své ekonomické úsilí v péči o domácnost. Většina těchto snah byla chalupářského typu, kdy rodiny využívaly práci své rodiny k výrobě potřebných produktů, jako je mýdlo, nitě, látky a máslo. Když se v západní civilizaci objevil tovární model výroby, role živitele a hospodyně se od sebe více odlišily. Živitel rodiny je člověk, který vydělává mzdu mimo domov a používá ji k obživě rodiny. Domácnost je osoba, obvykle žena, která se v životě věnuje mateřství, péči o domácnost a manželství, přičemž je do značné míry závislá na živiteli rodiny. Od druhé světové války se stále více žen stává živitelkami nebo spoluživitelkami rodin. Ne tolik mužů přešlo do role živitele domácnosti.

Podíváme-li se na změny funkcí rodiny (funkcionalismus) v průběhu času, vidíme, že v době před průmyslovou revolucí existovalo mnohem více funkcí rodiny. Veškerá výchova, včetně náboženské, se odehrávala v rodině, pokud žila příliš daleko od města a rodina byla centrem ekonomické činnosti (vyráběla zboží potřebné pro rodinu). Dnes posíláme děti do školy a na hodiny náboženské výchovy a oblečení, mýdlo a potraviny si kupujeme v obchodě.