Den Houston-baserade ägaren av offshoresupportfartyg Tidewater har slutfört sin sammanslagning med landsmannen GulfMark Offshore, vilket skapar en aktör med världens största flotta av offshoresupportfartyg. Efter slutförandet har Tidewater utsett en ny finanschef.

De två företagen tillkännagav sitt beslut att gå samman och skapa en ny aktör med världens största flotta inom OSV-sektorn redan i juli 2018.

Det beslutades i oktober att aktieägarmötena för de båda företagen skulle hållas den 15 november 2018.

På bolagens respektive aktieägarmöten som hölls torsdagen den 15 november stödde aktieägarna i Tidewater och GulfMark med överväldigande majoritet rörelseförvärvet, där relevanta förslag godkändes med över 99 % av de röster som avgavs av aktieägarna i Tidewater respektive GulfMark, personligen eller företrädda av en fullmaktsgivare, utan att inkludera nedlagda röster, sade Tidewater i ett uttalande.

Enligt bolaget har alla nödvändiga villkor för avslutandet uppfyllts och rörelseförvärvet har fullbordats. I samband med att transaktionen slutfördes upphörde handeln med GulfMarks stamaktier på New York Stock Exchange efter marknadens stängning den 15 november 2018.

Tier 1 offshore-fartyg

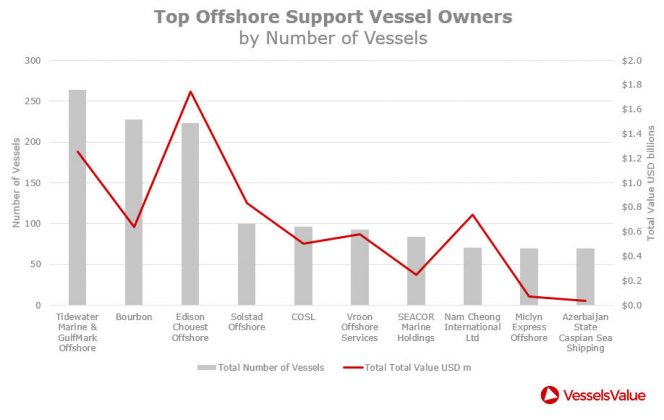

Enligt en rapport från VesselsValue som släpptes när den föreslagna fusionen tillkännagavs kommer den kombinerade flottan att ha 273 offshore-fartyg.

I sina tidigare uttalanden om fusionen fokuserade Tidewater på Tier 1-fartyg. Enligt Tidewater kommer det sammanslagna företaget att äga/driva 102 Tier 1-fartyg, varav 20 för närvarande är staplade, med en genomsnittlig ålder på cirka 6 1/2 år. Reaktivering av sammanlagt 20 för närvarande inaktiva Tier 1-fartyg beräknas generera en ytterligare årlig fartygsdriftsmarginal på 32 miljoner dollar.

Det sammanslagna företaget kommer att drivas under varumärket Tidewater och kommer att ledas av Tidewaters vd John Rynd.

Tidewaters VD och koncernchef John Rynd kommenterade: ”Vi är glada att välkomna GulfMark-teamet till Tidewater och vi ser fram emot att påbörja arbetet med att integrera våra flottor och landbaserade verksamheter för att snabbt och fullt ut realisera de strategiska och finansiella fördelarna med detta företagsförvärv.”

Ny finanschef utsedd

Efter slutförandet av Tidewaters rörelseförvärv med GulfMark Offshore har Quinn P. Fanning avgått från sin position som Tidewaters finanschef. Tidewaters styrelse har utsett Quintin V. Kneen, som tjänstgjorde som VD och verkställande direktör för GulfMark före företagsförvärvet, till Tidewaters Executive Vice President och Chief Financial Officer.

Med tanke på att dessa förändringar träder i kraft omedelbart kommer Fanning att fortsätta att tjänstgöra för Tidewater under en period för att säkerställa en ordnad övergång, uppgav bolaget.

Rynd kommenterade: ”Quinn har varit en nyckelperson i Tidewaters ledningsgrupp under många år. Hans hårda arbete, uthållighet och intellekt var avgörande för Tidewaters förmåga att förhandla fram en samförståndsmässig, förpaketerad omstrukturering enligt Chapter 11 med våra fordringsägare och därmed lägga den grund för konsolidering och tillväxt som vi befinner oss på i dag. Hans betydande insatser, energi och ledarskap hjälpte oss också att framgångsrikt slutföra företagsförvärvet med GulfMark.”

Rynd tillade också: ”Vi välkomnar varmt Quintin till ledningsgruppen. Som ordförande och verkställande direktör för GulfMark navigerade Quintin det företaget genom sin egen förpaktade omstrukturering enligt Chapter 11. Tillsammans med GulfMarks styrelse ledde Quintin GulfMark genom den kritiska processen att bestämma den lämpligaste fusionspartnern för att göra det möjligt för GulfMark att dra nytta av sin imponerande finansiella och operativa ställning.”

VVV: Chans att minska överutbudet

Kommenterar Tidewater & GulfMark-konsolideringen säger Charlie Hockless, Head of Offshore på VesselsValue: ”Konsolideringen mellan GulfMark och Tidewater är positiv för marknaden. Med Tidewaters fasta och orubbliga inställning till skrotning av fartyg som inte klarar sig är detta en bra chans för marknaden att minska en del av sitt överutbud. Förhoppningsvis kan andra marknadsaktörer följa efter när denna nya enhet tar ledningen.”

Han tillade: ”Det är också viktigt att notera att en konsolidering på dagens marknad endast fungerar om långivarna är villiga att ta hårklyverier och ge dessa företag en möjlighet att börja om på nytt med en ren balansräkning. I Solstad Offshores fall genomförde de också en omstrukturering och konsolidering. Men utan en ren balansräkning kommer problemen bara att dyka upp igen längre fram i tiden. Bourbon är en annan stor aktör som har haft svårt att betala sina skulder och som aktivt letar efter finansiärer. Att sparka burken iväg är inte ett hållbart alternativ på den här marknaden.”

Offshore Energy Today Staff

.