Lärandemål

I slutet av det här kapitlet kommer du att kunna göra följande.

Använda strukturell funktionalism på hanteringen av familjens resurser.

Definiera terminologi som har med fattigdom att göra

Surmisera konsekvenserna av att inte ha någon sjukförsäkring.

Skapa en budget.

En STRUKTURELL FUNKTIONALISTISK SIKT PÅ FAMILJERESURSER

Sedan människans tidigaste uppteckningar har familjen varit en grupp av personer som åtagit sig att tillgodose varandras ekonomiska behov. Detta är en viktig funktion för den moderna familjen. När nyfödda barn kommer in i familjen får de mat och kläder och skyddas och vårdas in i barndomen, tonåren och vuxenlivet. När de flyttar hemifrån fortsätter de att få ekonomiskt stöd, vanligtvis till och med under sin studietid. Många vuxna får ekonomisk hjälp från familjen även efter att de har gått ut skolan, gift sig och kommit ut i arbetslivet.

Funktionalister skulle säga att familjen fyller många funktioner för ett samhälle. Bland dem är att ersätta samhällsmedlemmar genom att föda och socialisera barn, reglera sexuell aktivitet, stödja familjemedlemmar ekonomiskt, ge samhällsmedlemmarna en plats där de kan känna sig älskade och trygga och ge en känsla av social status i samhället.1

I en studie av 1 727 föräldrar till högskolestudenter rapporterades att ”högskolestudenternas ekonomi var ett extremt eller stort bekymmer för nästan hälften av föräldrarna”. Andra resultat som rapporterades av föräldrarna visade att mobiltelefoner var den föredragna kommunikationsmetoden.2

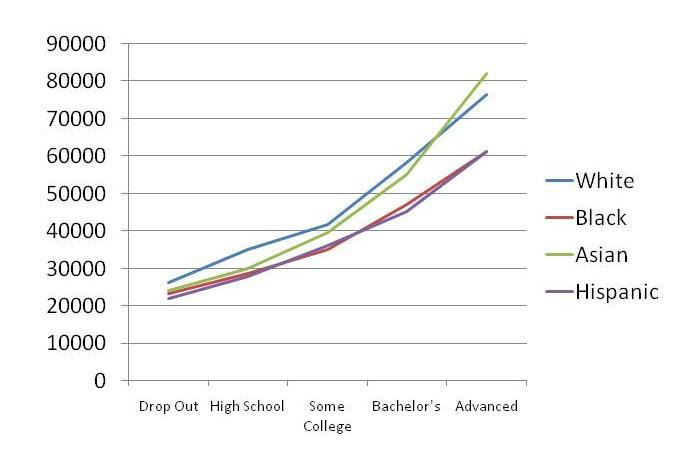

Föräldrarna fortsätter inte bara att ge ekonomiskt stöd, de ger också socialt och känslomässigt stöd till sina barn i collegeåldern. Många har noterat att bland högskolestudenter i dag är ”vuxenliv” kanske inte det bästa ordet för att beskriva dem. De fortsätter att vara beroende av sina föräldrar på någon nivå ända in i 20-årsåldern. Kanske är ”ung vuxen ålder” eller i vissa fall ”förlängd ungdomstid” en mer korrekt beskrivning. I USA är högskolor och universitet portarna till ekonomisk trygghet och möjligheter; ju högre utbildning desto högre inkomst.

Under 2008 hade över hälften av USA:s befolkning någon form av högskoleerfarenhet och 38 procent av dem tog examen på någon nivå.3 Under 2007 visade inkomstnivåerna efter utbildning ett tydligt mönster där de som har högre utbildning tjänar mer pengar.4 Ungefär 45 procent av USA:s befolkning går inte på någon högskola eller något universitet, och en del av dem hoppar av gymnasiet. Detta är en dubbelriktad fråga. Å ena sidan får fattiga människor en lägre kvalitet på K-12-utbildningen än medel- och överklassmänniskor, vilket innebär att de har ekonomiska svårigheter som hindrar dem från att få tillgång till en inkörsport till ekonomisk trygghet. Men deras lägre ekonomiska och utbildningsmässiga status undergräver en hälsosam och självfrämjande livsstil. Fattigare människor löper större risk att utsättas för brottsoffer, begå brott, vara hungriga, leva tillsammans och/eller skilja sig eller bli misshandlade. Barn som växer upp i fattigare familjer är ett stort bekymmer.

FATTIGT

För de flesta familjer kräver barndomen i dag inte att barnen bidrar mycket tillbaka till familjeekonomin. I det amerikanska samhället, med alla privilegier och allt ekonomiskt välstånd, finns det fortfarande medlemmar i familjer, samhällen och raskategorier som går utan, går hungriga och inte har den minsta föreställning om att någonsin gå på college. I en nyligen genomförd studie påpekades de aktuella trenderna när det gäller fattigdom bland barn.5 Med hjälp av uppgifter från den amerikanska folkräkningen visade studien att 19 % av de personer som befann sig under fattigdomsgränsen år 2008 var barn. New Hampshire var lägst med 8,6 % av barnen som levde under fattigdomsgränsen medan Arizona var högst med 26,2 % av barnen som levde under fattigdomsgränsen. I USA utgjorde barn i åldern 0-17 år 73 miljoner eller 25 % av befolkningen, men 41 % lever i fattigdom eller nära fattigdom.6 Färgade barn har större sannolikhet att leva i fattigdom. Wight och Chau (2009) rapporterade också att 27 % av de vita barnen, 61 % av de svarta barnen, 31 % av de asiatiska barnen, 57 % av de indianska barnen och 62 % av de latinamerikanska barnen lever i fattigdom. Fattigdomen i USA är skiktad över raskategorier, med andra ord är fattigdomen oproportionerligt rasifierad.

USA har en officiell definition av att vara fattig eller att befinna sig i fattigdom. Fattigdomsgränsen är det officiella måttet på dem vars inkomster är mindre än tre gånger en lågkostnadsbudget för livsmedel. Denna definition har varit USA:s officiella fattigdomsdefinition sedan 1930-talet med endast några få justeringar. Nära fattigdom är när man tjänar upp till 25 % över fattigdomsgränsen. I tabell 1 kan du se USA:s Health and Human Services fattigdomsriktlinjer från 2009 med uppskattningar av nivåer nära fattigdom. De flesta som räknas som personer som lever under fattigdomsgränsen är också berättigade till statlig och federal välfärd som vanligtvis innefattar hälso- och sjukvårdsförmåner, livsmedelsbistånd, bostads- och försörjningsstöd samt visst kontantstöd.

Tabell 1. U.S. Poverty Guidelines (2009) with Near Poverty Estimates.7

De som befinner sig nära fattigdomen kan vara kvalificerade eller inte beroende på gällande statliga och federala bestämmelser. Absolut fattigdom är den fattigdomsnivå där individer och familjer inte kan tillgodose sina behov av mat, husrum, värme och säkerhet.

U.S. Census data visar att människor har olika nivåer av fattigdom beroende på rasgrupp. I figur 1 kan du se fattigdom och nästan fattigdom för olika rasgrupper i USA från 1980 till 2006. Den tjocka svarta linjen representerar summan av procenten i fattigdom och nära fattigdom för varje år. De olika siffrorna tyder på att ungefär 25 % eller strax under 1 av 4 personer befinner sig i eller nära fattigdom i USA. Vita (den röda linjen, den lägsta linjen) har den lägsta andelen personer som befinner sig i fattigdom, men utgör det största antalet personer som befinner sig i fattigdom, eftersom vita utgör ungefär 75 % av USA:s befolkning. Asiater ligger något högre än vita.

Den blå linjen som löper nästan jämnt med den asiatiska linjen representerar den procentuella andelen i fattigdom för alla raser tillsammans. Den är mycket lägre än de höga fattigdomssiffrorna för svarta och latinamerikaner eftersom vita utgör en så stor del av befolkningen att det drar ner det totala genomsnittet för alla raser.

Figur 1. Fattigdom och nära fattigdom (125 procent av fattigdomsgränsen) i USA efter ras och spansktalande för 1980-2006.8

Hälsovård och försäkringar

Ett annat mått på ekonomiskt välbefinnande är hälsovårdstäckning (se tabell 2). U.S. Census Bureau rapporterade att omkring 15,3 % eller över 45 miljoner människor i USA inte hade något hälsovårdstäckning 2007.9 Hälsovårdstäckning är en viktig ekonomisk resurs. Återigen ligger de vita och asiatiska kategorierna i de högre strata när det gäller denna resurs. De har den lägsta andelen oförsäkrade. Hispanics har den högsta nivån av oförsäkrade. Eftersom nästan 60 % av försäkringarna tillhandahålls av arbetsgivare är det logiskt att unga vuxna (18-34 år) skulle vara mindre benägna att ha en försäkring eftersom de fortfarande håller på att skaffa sig en formell utbildning och etablera sin karriär.

Hur är det med de nästan 11 % av barnen totalt sett som saknar försäkring eller de nästan 18 % av barnen i fattigdom som saknar försäkring? Detta är svårt att motivera i dagens moderna samhälle. Alla rika länder som USA jämför sig med (Västeuropa, Australien, Japan osv.) erbjuder sjukförsäkringar som en rättighet för alla, inte bara ett privilegium för de rikaste människorna i de högre skikten. Ju lägre inkomst man har, desto större är risken att vara oförsäkrad. Ungefär 1 av 4 som arbetar deltid eller inte arbetar alls saknar försäkring, medan endast 17 % av de heltidsarbetande saknar försäkring. Den federala lagstiftningen om hälsovårdsreformen 2010 innebar det första federala försöket att göra hälsovårdsskydd till en rättighet snarare än ett privilegium. Denna monumentala förändring kommer att utvecklas under de kommande åren och tiden får utvisa hur effektiv den är när det gäller att utjämna tillgången till hälso- och sjukvård.

Tabell 2. U.S. Percent of Uninsured by Selected Characteristics 2007.10

Inkomst och rikedom

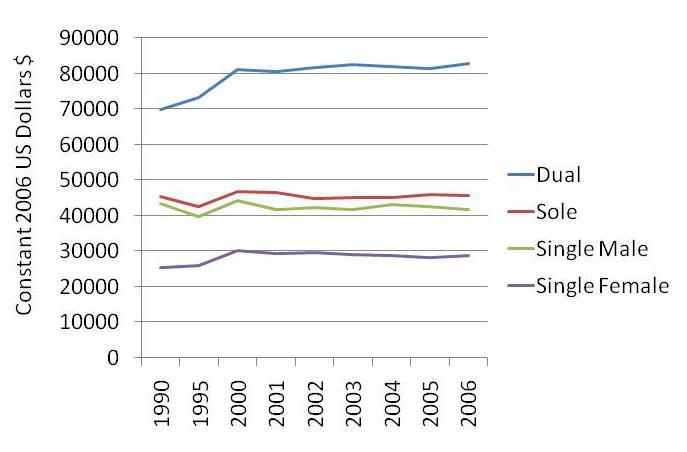

Figur 2 visar en jämförelse av inkomst för ensamstående och gifta hushåll med två inkomsttagare och även för ensamstående män och kvinnor. Uppgifterna presenteras i fasta 2006 års amerikanska dollar, vilket helt enkelt innebär att de är justerade för förändringar i levnadskostnaderna för varje år. Det första man ser är att gifta hushåll med två inkomsttagare (både man och hustru arbetar i arbetskraften) överlägset hade de högsta inkomstnivåerna varje år från 1990 till 2006. Därefter kommer gifta ensamförsörjare (endast maken arbetar i arbetslivet), tätt följt av ensamstående män. Ensamstående kvinnor rapporterade de lägsta inkomsterna.

Figur 2. En jämförelse av USA:s personliga inkomst efter civilstånd (inkluderar hushåll med två respektive ensamförsörjare) i fasta amerikanska dollar 2006.11

Figur 3 visar stratifieringen i USA efter utbildningsnivå. Tänk på att ju högre utbildning desto högre årsinkomst. Detta gäller vanligtvis år efter år. Inkomstnivåerna är högre för vita och asiater följt av svarta och latinamerikaner, men skikten är tydligt synliga efter utbildningsnivå.

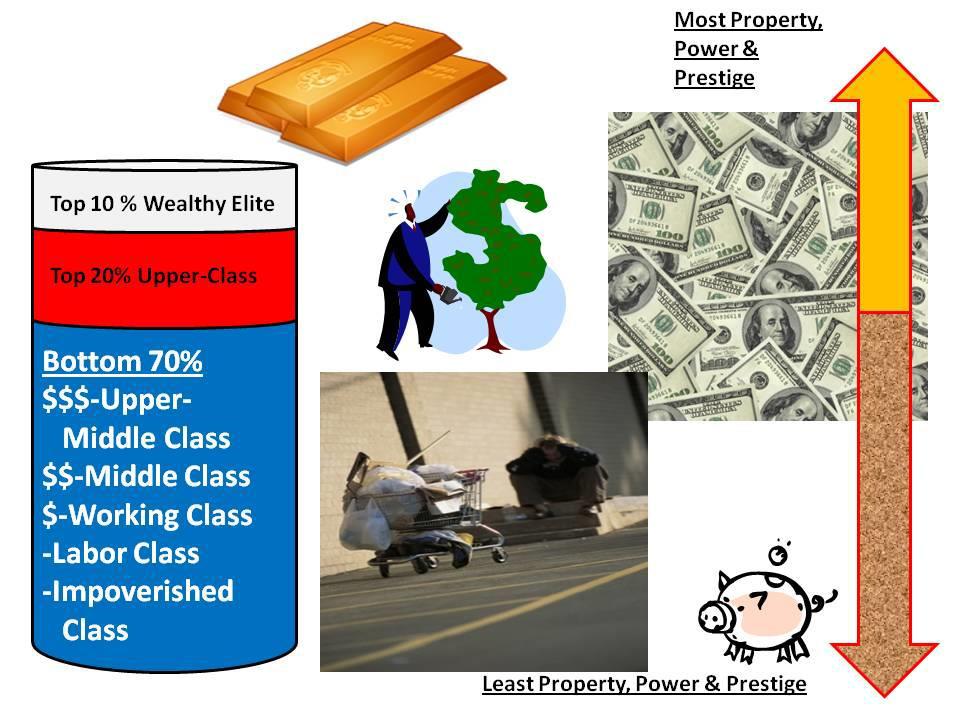

Inte alla ekonomiska nackdelar beror på våra val. I USA är det vanligare att icke-vita, icke-asiater och icke-män återfinns i de lägre skikten. Figur 4 visar hur samhällets skiktning skulle kunna se ut om USA:s befolkning delades in i tre grupper: de 10 % mest förmögna i eliten, de 20 % överklassen och de resterande 70 % i medel- och underklassen. De 10 % som har de högsta inkomsterna äger lejonparten av all rikedom som kan ägas i USA. De äger så mycket som 100 gånger mer än den genomsnittlige amerikanens rikedom. För ett relativt fåtal personer tjänar de mer på ett år än vad de flesta av oss tjänar under en livstid. De lever ett liv med höga nivåer av egendom, makt och prestige. Nästa 20 % av överklassen innehar de höga jobben, de kandiderar till valda ämbeten och de innehar VD-positioner i stora företag. Dessa typer av arbeten betalar mer, kräver mer utbildning, kräver mer abstrakt tänkande och tillåter mer självstyrande självständighet i den dagliga verksamheten. Den största kategorin omfattar resten av oss. Vi faller in i något skikt av övre medelklass, medelklass, arbetarklass, arbetarklass och fattiga.

Figur 3. En jämförelse av USA:s personliga inkomst för heltidsanställda arbetstagare efter utbildningsnivå 2007.12

HUSÄGANDE

För dem som kan i våra nuvarande ekonomiska förhållanden är köpet av en bostad den enda stora investeringen för de flesta amerikanska familjer. Även när räntorna är låga är kostnaden för en bostad extremt dyr. Om du köper en bostad på 100 000 dollar till åtta procents ränta i 30 år skulle din betalning bli 733,76 dollar, och du skulle betala 100 000 dollar för bostaden och ytterligare 164 154 dollar i bolåneränta. Det blir totalt 264 154 dollar för en bostad på 100 000 dollar. Om bostaden inte ökar i värde är detta en fruktansvärd investering.

Det finns strategier som kan användas för att minimera den totala kostnaden för att köpa en bostad. Du kan spara pengar och lägga en stor handpenning på bostaden. Detta kommer att sänka den initiala kostnaden för det finansierade beloppet. Du kan göra en extra 1/12-del av en husbetalning mot lånets princip varje månad. I slutet av året skulle du ha gjort en 13:e betalning för att sänka lånets totala saldo (principen). En annan strategi är att ha ett 15-årigt lån i stället för ett 30-årigt lån. I lånet ovan skulle det innebära att du gör en månadsbetalning på 955,65 dollar i stället för 733,76 dollar. Hur skulle det kunna gynna dig? För det första skulle du betala av lånet på 15 i stället för 30 år och för det andra skulle du spara 91 626 dollar i bolåneränta. Ett av USA:s största ekonomiska problem har varit finansieringen av bostadens etablerade värde till ett andra hypotekslån eller ett lån för eget kapital. Hemmakapital är det värde i hemmet som är högre än det belopp som fortfarande är skyldigt på bostadslånet. Skulder kan vara skadliga för en familjeekonomi.

Figur 4. Skildring av USA:s ekonomiska skiktning.12

Det genomsnittliga kreditkortsaldot för en familj med minst ett kreditkort är 16 007 dollar. Detta är viktigt eftersom USA har blivit en nation med liberal skuld- och skuldsättningspolitik.13 Woolsey och Schulz rapporterade också att det fanns över ½ miljard kreditkort i omlopp i USA som bidrog till en total konsumentskuld på 2,46 biljoner dollar. Åtta procent av de amerikanska collegestudenterna rapporteras ha en kredit med ett genomsnittligt skuldbelopp på 2 200 dollar. De beräknas också ha samlat på sig 20 000 dollar i studielåneskulder. För att illustrera detta kan du tänka dig att riva en 100-dollarsedel i små bitar. Detta skulle störa de flesta människor eftersom pengarna är bortkastade och inte kan återanvändas.

Varför spenderar vi 100 dollar på ett köp av något som vi inte behöver och kanske aldrig kommer att använda utan att ens rycka till, men blir samtidigt upprörda över att en 100-dollarsedel rivs sönder? Dollarsedeln är påtaglig och berörbar. Kreditkortsinköpen är blinkningar på elektroniska skärmar eller siffror på papperskvitton. För många av oss är det lustiga pengar. Vi marknadsförs kraftigt för att skuldsätta oss. Tänk på alla erbjudanden om kreditkort som din familj får på posten. Skulderna är där för att tas utan en enda varning för konsumenten. Väldigt få av de företag som lånar ut pengar varnar någonsin konsumenterna för problemen med att skuldsätta sig för mycket. Varför skulle de göra det om du kan få vad du vill ha omedelbart och betala tillbaka det under de kommande 5-10 åren med enorma räntebetalningar? Deras ideala kund skulle ha ett stort skuldsaldo och göra en minimiavbetalning varje månad, vilket skulle ge företaget den största vinsten, men den kloke konsumenten använder skulderna till sin fördel.

Kreditkort är inte nödvändigtvis en dålig sak. De underlättar resor och små transaktioner för familjen, men kreditkortsaldon eller obetalda skulder kan vara mycket betungande för en budget. Reglerna med tre riktlinjer vägleder god kreditanvändning. Den första regeln är att spara tre månaders inkomster och ha dem på banken. Det innebär att spara tillräckligt för att klara alla dina fasta skulder (hyra, lån, bil, sjukvård, försäkringar etc.) så att du kan hålla din familj flytande om du drabbas av en jobbförlust eller kris.

Den andra regeln är att bara ha ett kreditkort utan bonus- eller belöningsprogram. Håll ett nollsaldo på det. Sätt din kreditgräns till vad det kan kosta att betala tre veckors räkningar (inklusive hyra, amortering och bilbetalningar). Om du har en lägre gräns kan du lättare kontrollera dina utgifter. Använd aldrig ditt kreditkort för långsiktiga skulder. Det ska vara ett verktyg för kortsiktiga ekonomiska frågor.

Den tredje regeln är att när det finns en konsumtionsvara som du verkligen vill ha (TV, mobiltelefon, handdator etc.) vänta tre hela dagar innan du köper den. Om den är på rea och du tror att du kommer att missa ett bra köp om du väntar, kom ihåg att den kommer att säljas igen. Om du inte har planerat för det, sparat för det och budgeterat för det kan en tre dagars betänketid hjälpa dig att undvika oönskade och onödiga skulder. Tänk på att om vi marknadsförs med ett budskap om att ”skynda dig, utförsäljningen tar snart slut”, så har marknadsföringen sannolikt utlöst användningen av våra känslomässiga beslutsprocesser (limbiska delen av hjärnan) och vi kanske rusar ut och köper och känner oss som om vi faktiskt är ansvarsfulla köpare, även om vi egentligen aldrig behövde eller ville ha det som säljs.

De flesta par har inte någon månadsbudget. Det gör det mycket svårt att sköta familjens ekonomi utan en sådan. Det finns många gratis budgetar på nätet och om du är bekant med Microsoft Excel fungerar det mycket bra för en budget. De två viktigaste sakerna med en månadsbudget är att kunna veta hur mycket pengar du för närvarande har och var du spenderar dem.

BUDGETERING

För att ta fram en budget gör du en lista över alla dina fasta utgifter, som är månadsutgifter som är fastställda och som inte beror på dina konsumentval. Dessa inkluderar vanligtvis hyra, amorteringar, bilbetalningar och försäkringsbetalningar för att nämna några. Gör nu en lista över andra saker du spenderar dina pengar på som rör hushållsfrågor. Dessa faller under definitionen av rörliga utgifter som är utgifter som kan förändras från månad till månad beroende på behov och önskemål och som inte är fasta utgifter. Dessa inkluderar vanligtvis mat, bensin och bilunderhåll, pay-per-view, matvaror, kläder osv.

Steg 1 i budgetering är att registrera dina inkomster. Steg 2 är att registrera allt du spenderar under en hel månad. I tabell 3 har hypotetiska siffror placerats in för att visa hur budgeten fungerar. Den budgeterar 1 091 dollar per månad. Detta skulle vara det belopp som du spenderade under den första månaden i var och en av dina egna kategorier. Under den andra månaden drar du av vad du spenderade från var och en av dessa kategorier.

Bemärk att tre av dessa budgetkategorier gick jämnt ut. De är också de tre fasta utgifterna. Lägg också märke till att tre andra hade pengar över. Kategorin ”Nöje” överskreds med 40 dollar, vilket kunde fyllas med rester från de andra kategorierna. När en kategori är överutnyttjad bör du bestämma om den kräver mer anslag (t.ex. öka Fun till 90,00 dollar per månad) eller kontrollera utgifterna för att hålla den under gränsen. Denna hypotetiska månad hade 128,00 dollar över och det kan sparas eller rullas över till nästa månad om oväntade utgifter dyker upp.

Fundamentalt sett spårar en budget var du spenderar dina pengar, hur mycket du har för tillfället och hur du kan lägga upp en strategi för besparingar för framtida planer. Kloka collegestudenter lär sig att budgetera förr snarare än senare så att när deras familjestorlek ökar, så ökar också deras färdigheter i budgetering.

Det hedonistiska löpbandet dök upp som ett begrepp i de senaste självhjälpsböckerna om ekonomiska frågor. Hedonism är strävan efter njutning som huvudmål i livet med njutning som kärnvärde i det dagliga livet. Många i USA har fallit i fällan att se njutning som det bästa målet och ett köp som det bästa sättet att förvärva denna njutning. På så sätt hamnar de i ett löpband av inköp som i de flesta fall inte kan ge långvarig njutning, utan kräver nya och mer varierade inköp för att förnya den kortsiktiga njutningen om och om igen. Det hedonistiska löpbandet skulle inte vara något större problem om man var mycket förmögen, men för en genomsnittlig medelklassperson gör marknadsföringstrycket att köpa, mönstret att se ett köp som en väg till lycka och tillgången till lättåtkomliga krediter att det är mycket svårt att komma ur löpbandet. Detta mönster kan vara mycket destruktivt ekonomiskt och kan underminera familjesystemet som helhet. Figur 5 visar en lista över finansiella bästa metoder som kan vara mycket användbara att följa för stabilitet och trygghet i familjen.

Det förvånar en del människor att höra att skulder kan vara en bra sak. Det kan det vara om skulderna används på ett klokt sätt. Kreditkort är en nödvändighet för de flesta och kan vara användbara för att bygga upp en stark kreditvärdighet. Att kontrollera kreditkortsanvändningen är enkelt. Spendera med det mycket försiktigt, betala av saldot varje månad, spendera aldrig upp till din gräns och se till att andra inte kan använda ditt kort. Hur väl du använder och hanterar ditt kreditkort nu kommer att påverka hur väl du kvalificerar dig för bil- och bostadslån senare i livet.

Tabell 3. Din första månads budget.

Månad ________________ Alla inkommande pengar $___________

Hypotekslån är ett exempel på bra skuldsättning, förutsatt att ditt lån inte överstiger dina tillgångar. Husägare har ekonomiska fördelar som hyresgäster inte har. Bolåneräntan kan dras av från skatten. Att ha ett bolån och betala sina månadsbetalningar i tid är ett effektivt sätt att bygga upp sin kreditvärdighet.

Att värna om sin kreditvärdighet är avgörande för din familjs ekonomiska trygghet. På 1950-talet påbörjade två forskare ett poängsystem som syftade till att ge ett standardiserat kreditbetyg för alla i USA. FICO Score är det vanligaste kreditbetygssystemet i världen och är uppkallat efter Bill Fair och Earl Isaac-Fair Isaac Corporation score eller FICO. Ditt kreditbetyg består av din betalningshistorik, hur din kreditkapacitet förhåller sig till din användning (inte för många obetalda saldon), hur länge du har haft kredit, vilka typer av krediter du har haft och slutligen hur många gånger din kredit har kontrollerats.14 Det finns många studier som visar att missbruk av krediter har en negativ inverkan på högskolestudenters allmänna liv och erfarenheter.15

Figur 5. Strategier och regler för sund familjeekonomi

Den ekonomiska planen

Alla familjer behöver en ekonomisk plan för 5, 10, 15 och 20 år. För det mesta fokuserar en sådan plan på långsiktiga mål samtidigt som den ger dig riktlinjer att följa på kort sikt. Svara på dessa enkla frågor: ”Vad behöver/vill vi betala för om 5, 10, 15 och 20 år och hur måste vi förbereda oss nu för att uppnå dessa drömmar?”. Att äga en bostad, planera för pensionering, låta barnen gå i skolan, livförsäkringsskydd, starta ett företag, resa runt i världen, vara skuldfri och andra mål kan dyka upp under planeringsprocessen. När du väl har skrivit ut dessa mål för de kommande två decennierna kan du passa in de flesta av dina budget-, spar- och utgiftsaktiviteter i dem. Kom ihåg att ”Reglerna för tre” föreslår att man inte ska köpa i brådska, och det blir ännu mer meningsfullt när du tänker på varje inköps karaktär så som det passar in i den långsiktiga planen.

De flesta människor sparar inte. Faktum är att många spenderar mer än de tjänar och har ett saldo på sina kreditkort varje månad, men att spara i tre månader kan göra skillnaden mellan att hålla sig flytande och att gå under om du förlorar ett jobb, blir sjuk eller får en oväntad kris som kostar för mycket pengar för en vanlig månadsinkomst. Börja i liten skala med 5-10 dollar i veckan. Placera pengarna på ett sparkonto som är svårt att komma åt. Överväg med andra ord att placera ditt sparande i en kreditförening eller bank som är skild från den där du har ditt checkkonto så att du måste gå långt för att komma åt ditt sparande. Om du sparar 10 dollar i veckan under ett år har du 520 dollar sparat på bara ett år. På fem år skulle du ha sparat 2 600,00 dollar. Oavsett vad som händer, ta inte ut dina besparingar om det inte är en riktig nödsituation. Behåll det där, låt det byggas upp och ta ut det när inget annat kan göras för att betala en utgift. Använd din månadsbudget för att uppskatta hur mycket ett tre månaders sparande skulle behöva vara.

Om du tillhör medelklassen kan du öka din familjs nettoförmögenhet genom att följa några grundläggande principer. Först ska du investera lågt och sälja högt. För det andra bör du överväga fastighetsinvesteringar. För det tredje, bli en fullfjädrad, oförskämd snåljåp. Betala aldrig fullt pris för någonting. Sälj aldrig under marknadsvärdet. För det fjärde, försök aldrig att göra expertgrejerna på egen hand. Det är mycket lätt att skaffa en rådgivare, läsa en bok, delta i ett seminarium eller få med sig proffs i teamet.

Vissa av oss saboterar våra egna besparingsansträngningar, varför?

Entitlement är en känsla av att vilja ha något gratis, att vara berättigad till att få sina önskemål tillgodosedda och eller en känsla av att vara utesluten från samma regler som binder de flesta samhällsmedlemmar. Du kan ha nytta av att veta att begreppet ”känsla av berättigande” ofta är förknippat med beroendeframkallande beteenden och ohälsosamma relationsmönster. Personer som är berättigade har svårt att urskilja skillnaden mellan ”vad jag vill ha” och ”vad jag behöver” när det gäller pengar. De är skyldiga en platt-TV om de vill ha den eftersom de är speciella och deras behov ska tillgodoses oavsett hur mycket pengar de behöver för att skaffa dem. Personer som är berättigade anser att de har rätt att få vad de vill ha. Många av oss har känslor av berättigande på vissa områden i våra liv. Men när, eller om, vår strävan efter de saker vi vill ha stör vår ekonomiska trygghet, moraliska och etiska anständighet eller vårt sociala ansvar kan denna berättigande bli patologisk.

I USA känner sig särskilt många människor berättigade när det gäller konsumtionsvaror. De känner sig skyldiga att köpa saker som verkligen faller under kategorin önskemål snarare än behov. Många, som saknar tillräckliga resurser, kommer att spendera för mycket pengar för att förvärva saker som de ibland känner köparens ånger över. Det är en smärtsam läxa att lära sig när skulden plötsligt blir övermäktig. En bra policy är att aldrig finansiera en pizza. Pizzor, filmuthyrningar, nya kläder och andra småsaker räknas upp alldeles för snabbt och det är oklokt att göra många små inköp som gör att man hamnar i en hög med skulder. Om man inte har ekonomiska riktlinjer för familjen har man ingen vägledning, ingen riktning och är sårbar för ekonomisk osäkerhet i det mycket aggressiva marknadsplatsbaserade samhälle som vårt har kommit att bli.

När vi gör felutnyttjande eller förvaltar vår ekonomi dåligt eller på ett destruktivt sätt har vi ofta legitima behov, men vi försöker tillgodose dem på fel sätt. Vissa människor handlar när de känner sig ensamma. De kanske också spenderar pengar på kryssningar eller nöjen, men upptäcker snart att umgänge med andra människor inte alltid är botemedlet mot ensamhet och att lycka är ett val som bara de själva kan göra. Andra spenderar pengar för att gottgöra sig själva (eller sina egna barn) för vanvård, misshandel och traumatiska omständigheter i barndomen. Pengar används i detta fall både för att medicinera problemet (med ett botemedel som inte fungerar) och för att förstärka deras skamliga känslor av värdelöshet. Så om de förskingrar och missköter sina pengar skapar de samtidigt problem som bevisar vad de känt hela tiden – de är inte värda lycka eller framgång.

Det finns de som lägger ner en enorm mängd energi på att se bra ut, verka rika eller privilegierade eller vara mer sofistikerade än vad de verkligen är. Vissa människor har en miljonärs smak och en vaktmästares inkomst. Medicineringsfenomenet vid penningmissbruk liknar på många sätt medicineringsfenomenet vid drog- och alkoholmissbruk. Människor som skadar sig försöker distrahera sig från det genom att få ett kortsiktigt rus av sina pengar eller utgifter. De åker till Vegas, köper något nytt, bjuder vänner och familj på middag och ägnar sig åt andra kostsamma aktiviteter som hindrar dem från att känna den smärta som gör ont.

DET ÄLDRE

Dagens äldre har ett rykte om sig att vara konservativa när det gäller utgifter och sparande. Ändå är det fler och fler äldre som missköter sina pengar. USA Today rapporterade på nätet att ”Mellan 1991 och 2007 ökade antalet ansökningar om personlig konkurs bland personer som är 65 år eller äldre med 150 procent, enligt AARP, som kommer att offentliggöra den nya forskningen från Consumer Bankruptcy Project. Den mest häpnadsväckande ökningen skedde bland dem i åldrarna 75-84 år, vars andel steg med 433 %. ”16

Anledningar till denna trend är bland annat medicinska räkningar, att de vill ha saker de inte har råd med, att upprätthålla en högre status, att de blir utnyttjade av rovgiriga långivare och inflation som gör att deras pensioners konsumtionsförmåga blir mindre kraftfull. Rovdjuren tenderar att utnyttja de äldre, men även andra faller offer för dem.

Det vanligaste temat är det snabba kontanter, något för ingenting, ett sällsynt tillfälle som gör att man känner sig pressad att agera nu, annars riskerar man att missa utdelningen. Den i särklass mest kända amerikanska bedragaren var Bernie Madoff som lurade miljoner från landets elitklass som investerade med honom för att få en stor och snabb utdelning på sina pengar.

Försäkringsbedrägerier tenderar att utnyttja vår girighet, fåfänga och okunnighet eftersom de utlovar snabba vinster, låga risker och säkra resultat. Förtroendebedrägerier är lika gamla som tiden och ger sällan det önskade resultatet för investeraren. De är i grunden osäkra lån med stora risker och kommer att kosta miljontals dollar i år till naiva investerare. Det har aldrig funnits och kommer aldrig att finnas en något för ingenting mirakelinvestering.

HUSHÅLLET

Det finns ofta en debatt mellan makar och partners om vad som är ett behov och vad som är ett önskemål. Ett behov är något som är viktigt för vår hälsa och vårt välbefinnande. Ett önskemål är något som vi skulle vilja ha. Tricket för att vara enad i er budget och era utgiftsval är att arbeta tillsammans, kommunicera om behov och önskemål och ibland ge efter för varandras önskemål. Tyvärr finns det ingen universell standard för vad som är ett verkligt behov respektive ett verkligt önskemål. Det beror på varje enskild familjemedlem.

Hur är det med hushålls- och arbetsuppgifter? När man tänker på kvinnors dagliga liv på dagens marknad, och kanske ännu viktigare i deras privatliv, blir begreppet om vad kvinnor gör som deras bidrag till familjens och samhällets funktion viktiga. Instrumentella uppgifter är de målinriktade aktiviteter som förbinder familjen med det omgivande samhället och som är inriktade på att skaffa resurser. Detta innefattar ekonomiskt arbete, försörjning och andra resursbaserade insatser. Expressiva uppgifter handlar om att skapa och upprätthålla en uppsättning positiva, stödjande och känslomässiga relationer inom familjeenheten. Detta omfattar relationer, omvårdnad och sociala kontakter som behövs i familjen och samhället. I dag utför kvinnor vanligtvis båda typerna av uppgifter medan männen fortfarande fokuserar mer på instrumentella uppgifter.

För den industriella revolutionen kombinerade både män och kvinnor sina ekonomiska ansträngningar i hemarbetet. De flesta av dessa insatser var av typen hemindustri där familjerna använde familjens arbetskraft för att tillverka produkter som de behövde, t.ex. tvål, tråd, tyg och smör. När fabriksmodellen för produktion uppstod i den västerländska civilisationen blev rollerna som familjeförsörjare och hemmafru mer åtskilda från varandra. En familjeförsörjare är en person som tjänar lön utanför hemmet och använder den för att försörja familjen. En hemmafru är en person, vanligtvis en kvinna, som ägnar sitt liv åt moderskap, hushållsarbete och att vara hustru samtidigt som hon är starkt beroende av familjeförsörjaren. Sedan andra världskriget har allt fler kvinnor blivit familjeförsörjare eller medförsörjare. Inte lika många män har tagit steget in i hemarbetarrollen.

Om vi tittar på förändringarna i familjens funktioner (funktionalism) över tid ser vi att före den industriella revolutionen fanns det många fler funktioner i en familj. All utbildning, även religiös, skedde inom familjen när de bodde för långt från en stad och familjen var centrum för den ekonomiska verksamheten (produktion av varor som behövdes för familjen). I dag skickar vi våra barn till skolan och till religionsundervisning och vi köper våra kläder, tvål och mat i en affär.